A liquidez é um dos critérios que você precisa levar em conta toda vez que for tomar uma decisão de investimento, para evitar perder dinheiro.

Seja qual for o ativo em que esteja colocando o seu dinheiro, uma aplicação financeira ou algum bem de alto valor, a escolha envolve planejamento e, dentro deste, a definição do prazo a partir do qual você irá querer usufruir os ganhos relativos ao seu investimento ou, vendo por outro ângulo, por quanto tempo você pode ficar sem o recurso financeiro que está investindo.

Sendo assim, entender o conceito de liquidez é imprescindível para fazer escolhas de investimento que não comprometam sua saúde financeira e, ao contrário disso, contribuam para torná-la cada vez mais sólida.

O que é liquidez?

Liquidez corresponde ao grau de facilidade de converter um investimento em dinheiro, seja este investimento um ativo financeiro ou um bem. Em outras palavras, corresponde ao prazo necessário para transformar em caixa o valor de algo.

Inúmeros fatores determinam a liquidez de um ativo, sendo importante estar atento às características de cada investimento para não correr o risco de perder dinheiro.

Imóveis, por exemplo, são ativos de baixa liquidez, pois normalmente demoram para serem vendidos e, além disso, é bastante difícil prever com exatidão o tempo desde o anúncio do imóvel até a concretização de sua venda.

Além dos imóveis, bens como carros, joias, máquinas e equipamentos de alto valor, também são considerados de baixa liquidez, pois também dependem da demanda de mercado para serem vendidos. A necessidade de transformar rapidamente em dinheiro esses tipos de bens pode resultar em algum prejuízo, já que sua urgência pode obrigá-lo a vendê-los por menos do que valem.

No caso dos investimentos, há inúmeras classes de ativos com diferentes características de liquidez. Neste artigo você irá entender essas características. Traçar seus planos de investimento com base nesses prazos irá ajudá-lo a não colocar seus ganhos em risco.

O que é liquidez nos investimentos?

A liquidez precisa ser verificada antes de realizar qualquer aplicação financeira, tendo em mente que a rentabilidade dos investimentos tende a ser inversamente proporcional ao prazo em que o dinheiro ficará investido.

Existem basicamente dois tipos de liquidez nos investimentos:

- liquidez diária, onde o dinheiro volta para a sua conta no mesmo dia em da solicitação do resgate ou, no máximo no dia seguinte;

- liquidez no vencimento do título, isto é, o dinheiro será creditado na data que foi combinada como o prazo, no momento em que você realizou a aplicação financeira.

Todos nós temos algumas necessidades financeiras imediatas e outras que são metas de médio e longo prazos. Sendo assim, tão importante quanto a rentabilidade dos ativos, é a composição de sua carteira considerando quanto de dinheiro precisa para cada objetivo.

Caso esteja investindo um montante que será usado dentro de três meses, aplicar em um ativo com prazo de resgate de dois anos não é adequado, pois o saque antecipado fará com que você perca dinheiro.

Da mesma forma, se o recurso só será necessário daqui cinco anos, não faz nenhum sentido deixá-lo numa aplicação com liquidez diária e, portanto, com menor rentabilidade.

Liquidez na renda fixa

Todo investimento em renda fixa trata-se de um empréstimo que você faz a uma instituição, seja ela uma empresa, um banco ou mesmo o governo federal.

Como qualquer empréstimo, existe um prazo pré-acordado para que o dinheiro seja devolvido, ou seja, o vencimento. Além disso, há também a taxa de remuneração do dinheiro que, como eu disse anteriormente, é proporcional ao prazo em que este permanece na aplicação.

Na renda fixa há produtos com variados tipos de liquidez, entre eles, alguns com liquidez diária, que são indicados para sua reserva de emergência, pois o dinheiro pode ser resgatado a qualquer momento.

A vantagem dos títulos de liquidez diária é que o resgate não fica atrelado ao vencimento da operação, já que é possível ir resgatando sempre que necessário, recebendo o rendimento proporcional ao tempo que o dinheiro ficou aplicado.

São muitas as opções de investimento na renda fixa: Tesouro Direto, CDBs, Letras de Câmbio, Letras Financeiras, LCI, LCA, CRI, CRA, Debêntures, enfim, um amplo leque de alternativas.

A liquidez de cada aplicação é informada no prospecto dos títulos, e a forma como você irá diversificar seus investimentos entre as inúmeras opções existentes, deverá sempre levar em consideração o prazo em que você pretende ter o dinheiro de volta.

Liquidez nos fundos de investimentos

Existem várias modalidades de fundos de investimento, cada uma delas com níveis de liquidez diferentes, de acordo com os tipos de ativos em que fazem suas alocações. Podemos encontrar fundos de liquidez diária até outros cujo resgate pode levar nada menos que 180 dias.

Os principais tipos de fundos são os de renda fixa, multimercados, fundos de ações e fundos cambiais. As estratégias e regulamentos de cada fundo é que definem os tipos de títulos que os compõem e a liquidez do fundo está diretamente atrelada a isso.

A informação sobre liquidez está disponível no prospecto de cada fundo, sendo necessário verificar o prazo de cotização e liquidação para ter a informação exata quanto ao número de dias que leva para suas cotas serem revertidas em dinheiro na sua conta corrente.

Liquidez na renda variável

Os principais ativos de renda variável são as ações, fundos imobiliários e ETFs. Todos esses ativos são negociados em ambiente de Bolsa e podem ser vendidos rapidamente. O prazo para que o valor correspondente esteja em sua conta é D+2.

Entretanto, por tratar-se de renda variável, existe o fator volatilidade que torna o investimento sujeito a um maior risco de perdas caso os ativos sejam vendidos num momento de baixa.

Até mesmo em um momento de alta do mercado, dependendo da ação a que você esteja exposto, pode haver perda associada à liquidez. Alguns papéis têm menor volume de negociação e, portanto, a necessidade de vender com urgência pode significar ter que efetivar a operação em valores abaixo do mercado.

Por isso, é tão relevante a diversificação da carteira e, sobretudo, concentrar em renda variável aquele percentual de seus investimentos que não serão utilizados no curto prazo.

Como saber a liquidez de um investimento?

Os bancos e corretoras mantém em suas plataformas os regulamentos e prospectos de todas as aplicações financeiras comercializadas. Dessa forma, é possível consultar a liquidez de cada ativo.

A terminologia padrão utilizada é o D+, sendo o “D” referente à data em que é feita a solicitação do resgate e o +1, +2, +30 ou qualquer outro número, relativo à quantidade de dias necessários para que o resgate solicitado seja creditado ao investidor.

- D+0 é o mesmo que liquidez imediata, ou seja, no ato do resgate o dinheiro já fica automaticamente disponível em sua conta;

- D+1 refere-se às aplicações com liquidez diária, em que o crédito do resgate é feito um dia útil após a solicitação;

- D+30 significa que, após a data de solicitação do resgate, irão transcorrer 30 dias úteis até que o dinheiro seja creditado para você. Normalmente, fundos com maior risco têm prazos de 30 ou até mais dias, porque investem em ativos com diferentes níveis de liquidez e, portanto, para devolver o seu dinheiro, necessitam de maior prazo para se desfazer de determinados ativos.

Existem fundos no mercado com diferentes níveis de liquidez, inclusive, vários com D+60, D+90 ou mais, sendo estes tipos de fundos, aqueles com rentabilidade mais elevada, justamente por sua baixa liquidez.

Carência x Vencimento x Resgate

Nas lâminas publicitárias que divulgam as características de cada investimento e no Formulário de Informações Complementares, é usual que conste as informações como carência, vencimento, cotização e resgate. É necessário estar atento a estas informações para não correr o risco de investir em algum ativo que não possibilitará o uso do dinheiro na data que você precise dele.

De forma análoga ao que acontece quando contratamos um seguro de vida ou seguro saúde, e só podemos usufruir de certos benefícios depois de um determinado período de carência, em alguns investimentos também há um prazo mínimo a ser respeitado para solicitar o resgate do dinheiro.

Muitos investimentos podem ter prazo de carência, e você deve checar essa informação no momento da contratação. Entre estes investimentos, estão as LCIs (Letras de Crédito Imobiliários), LCAs (Letras de Crédito do Agronegócio), LC (Letras de Câmbio) e também boa parte dos CDBs.

A carência é diferente do vencimento do investimento. Enquanto carência define a data a partir da qual você pode começar a movimentar o dinheiro, o vencimento define a data limite até a qual o dinheiro pode permanecer em determinada aplicação financeira, ou seja, é o prazo do investimento.

Após o vencimento, o dinheiro volta automaticamente para a sua conta, sem que seja necessário solicitar o resgate.

Quanto ao resgate do investimento, seja ele automático no vencimento ou solicitado por você a qualquer tempo, alguns procedimentos são cumpridos até que o dinheiro possa estar em seu poder.

Nos fundos, definida a data do resgate, o administrador do fundo precisa converter em reais os valores equivalentes ao número de cotas resgatadas. Este período em que o fundo realiza a conversão é o período de cotização. No regulamento dos fundos está definido qual o prazo para que a cotização aconteça. Após a cotização, ocorre a liquidação, que é o prazo para que o dinheiro seja creditado ao investidor.

O que é risco de liquidez?

O risco de liquidez é algo que pode impactar os resultados de seus investimentos e, portanto, precisa ser levado em conta ao escolher os ativos que irão compor sua carteira. Esse risco refere-se ao perigo de enfrentar perda de capital ocasionada pela impossibilidade de resgatar determinado investimento no prazo que você estabeleceu para uso do dinheiro.

Nos investimentos, o risco de liquidez é determinado por inúmeras variáveis, mas o preponderante é identificar quais os ativos com alto e com baixo risco de liquidez, bem como os tipos de risco.

- Risco de liquidez de mercado: é o risco relativo à impossibilidade de converter um ativo em dinheiro dentro de determinado prazo, sem que haja perda de seu valor.

Aqui temos o exemplo clássico da lei de oferta e procura. Ativos com baixa liquidez podem enfrentar dificuldades de negociação, fazendo com que suas cotações de preços para liquidação estejam abaixo do esperado para o investidor que necessite realizar um resgate emergencial.

- Risco de liquidez de financiamento: refere-se à insolvência de uma instituição, ou seja, a incapacidade de liquidar seus compromissos financeiros.

Ao investir em ativos atrelados ao risco de empresas, é útil estar informado quanto à saúde financeira da empresa, de forma a não investir em atividades que possam se mostrar insolventes e, eventualmente, não quitarem suas obrigações no prazo acordado.

O que são índices de liquidez?

Índices de liquidez avaliam a capacidade de pagamento de uma empresa. Ou seja, a partir das demonstrações contábeis, apura-se a solvência de uma empresa, de forma a atribuir à mesma scores quanto à sua saúde financeira e risco de crédito.

Para realizar essa avaliação, inúmeros critérios contábeis são aplicados, cada um deles comparando endividamento versus capacidade de geração de receita sob determinado prisma. Alguns desses critérios, são: liquidez corrente (LC), liquidez seca (LS), liquidez geral (LG) e liquidez imediata (LI).

Analistas especialistas fazem estas avaliações, sendo assim, o investidor não precisa ser um profundo entendedor de contabilidade, mas, sim, alguém atento às informações disponibilizadas sobre os ativos em que pretende investir.

Os levantamentos feitos por analistas fundamentalistas estarão presentes nos formulários de informações dos ativos, dando ao investidor a transparência necessária para avaliar o grau de risco ao investir.

Liquidez x Risco x Rentabilidade

O sonho da maioria dos investidores é encontrar o investimento com alta liquidez, alta rentabilidade e baixo risco. Entretanto, isso é bem complexo, afinal, as vantagens são sempre proporcionais aos riscos.

Então, se você encontrar alguma oferta de investimento que esteja prometendo as três coisas, fique alerta, pois o risco certamente é muito elevado. Em alguns casos, inclusive, a confiabilidade da operação será nula.

A realidade é que a vida é sempre feita de escolhas e, no mercado financeiro, isso não é diferente.

Existem três pilares fundamentais para comparar os investimentos : liquidez, risco e rentabilidade. É a famosa tríade dos investimentos que você, provavelmente, já viu em algum momento, mas, vale a pena falar dele pois é muito instrutivo.

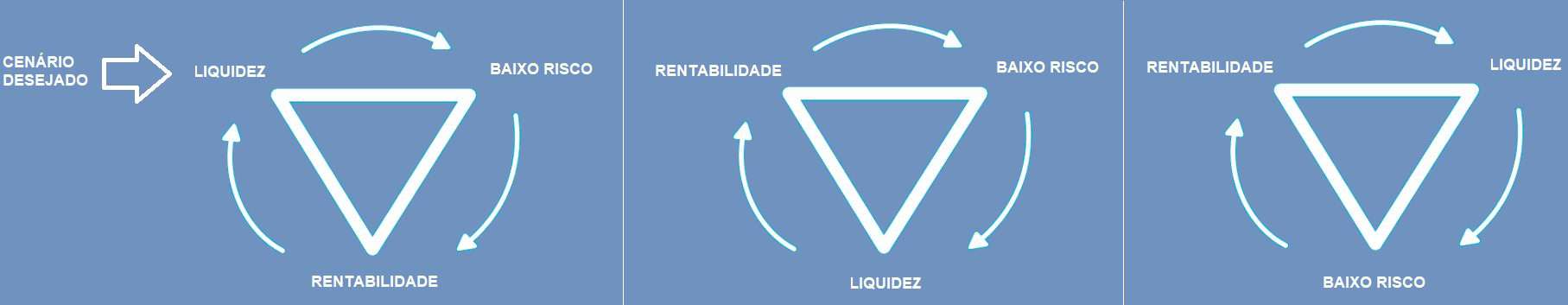

Uma forma simples de entender é pensar num triângulo equilátero, onde cada vértice representa um dos pilares. No momento de escolher um investimento, imagine sempre esse triângulo invertido, e você não terá mais dúvidas para analisar se o que está sendo ofertado está ou não de acordo com sua necessidade:

Observe que na linha do seu cenário desejado estarão sempre presentes apenas dois vértices do triângulo, ou seja, se você tiver liquidez e baixo risco, não terá alta rentabilidade. Por outro lado, se tiver alta rentabilidade e baixo risco, não terá liquidez e, por último, se tiver boa rentabilidade e liquidez, não terá baixo risco.

Como diz o velho jargão: cada escolha, uma renúncia. Portanto, tome decisões que estejam de acordo com suas prioridades para cada fase da vida.

Quais os investimentos com maior liquidez?

São muitas as classes de ativos que apresentam boa liquidez, e o ideal é que sua carteira de investimento seja diversificada entre essas classes, sempre levando em conta a tríade dos investimentos que você viu acima e em conformidade com suas metas financeiras.

- Ações, fundos imobiliários e ETFs: são ativos de renda variável com alta liquidez, podendo ser vendidas diariamente através do home broker das corretoras, com prazo de liquidação D+2. Isso significa que, após vender os ativos no home broker, o dinheiro estará disponível em sua conta após dois dias úteis;

- Fundos DI: têm como índice de referência a taxa do CDI e investem predominantemente em títulos de renda fixa de baixíssimo risco e em títulos públicos federais. A maioria dos fundos DI têm liquidez em D+0 ou D+1 e a rentabilidade no momento do saque é calculada proporcional ao tempo de permanência no fundo;

- CDB (Certificado de Depósito Bancário): é um investimento de renda fixa com baixo risco. Vários bancos e corretoras possuem CDBs com liquidez diária, sendo que a maioria paga 100% do CDI (Certificado de Depósito Interbancário). Há também CDBs que pagam rentabilidade mais atrativa, acima do CDI, contudo, é recomendável avaliar o prazo da aplicação e também o risco de crédito do emissor do título, pois como eu mencionei, quanto maior a rentabilidade, maior o risco;

- Tesouro Selic: é um investimento de renda fixa com liquidez diária onde é possível começar a investir com R$ 115,00. A efetivação do resgate ocorre nos dias úteis, e os pedidos feitos até às 13h têm o crédito em conta no mesmo dia. Resgates feitos fora dos dias úteis ou em dias úteis após 13h, têm liberação no dia seguinte;

- Contas remuneradas: normalmente essas contas pagam 100% do CDI . A maioria dos bancos possui este tipo de conta e, mais recentemente, os bancos digitais popularizaram as contas remuneradas. Para aquele dinheiro do dia a dia, de uso imediato, esse tipo de conta pode ser uma alternativa bem viável, já que é possível aplicar a partir de R$ 1,00 e não é necessário fazer nenhum procedimento de solicitação de resgate;

- Poupança: mesmo sendo atualmente a modalidade de aplicação com rentabilidade que pode chegar a ser negativa, ainda é muito presente na vida da maioria dos brasileiros, por ser considerada de alta liquidez, já que o saque é imediato, porém, a rentabilidade do mesmo só é creditada no dia de aniversário, ou seja, a cada 30 dias a contar da data da abertura da conta.

Conclusão

Ao tomar suas decisões de investimento, você precisa incluir em seu planejamento a previsão quanto à eventual urgência de um resgate de dinheiro, isto é, mitigar o risco de liquidez.

Sabendo que a liquidez é definida pela agilidade com que um determinado ativo financeiro ou material possa ser convertido em dinheiro sem que isso signifique perdas, ao empenhar recursos numa aplicação sempre tenha em mente os seguinte pontos:

- mantenha sua reserva de emergência em ativos de liquidez diária. No caso destes, a liquidez é mais relevante do que a rentabilidade;

- valores que forem ser utilizados em até dois anos não precisam necessariamente estar investidos com liquidez diária, porém, devem privilegiar ativos de alta liquidez;

- o dinheiro que você for utilizar no longo prazo pode ser alocado em investimentos com maior prazo de vencimento, e portanto, com rentabilidade mais elevada e menor liquidez. Será este percentual de seus recursos que irá ajudá-lo no crescimento de seu patrimônio.

Na montagem de sua carteira de investimentos financeiros, o equilíbrio entre rentabilidade, risco e liquidez é que lhe dará segurança e a diversificação necessária. Sendo assim, sempre consulte os prospectos de cada ativo para verificar: carência, vencimento, prazo de cotização e liquidação.

Estando atento a essas variáveis e assegurando-se de que possui reserva de emergência suficiente com liquidez imediata, seu planejamento financeiro será consistente e proporcionará tranquilidade e ganhos em linha com suas metas de curto, médio e longo prazo.

Perguntas frequentes

- O que é liquidez diária?

Liquidez diária significa que o valor investido está disponível para saques diariamente. Em aplicações identificadas como D+0, o dinheiro volta para a sua conta no ato do resgate. Se for uma aplicação D+1, o dinheiro estará disponível 24 horas após a solicitação de resgate.

- Quais investimentos têm liquidez diária?

Muitas instituições oferecem alguns CDBs com liquidez diária. Também é possível encontrar Fundos DI com liquidez diária, além da poupança e das contas remuneradas.

- Onde encontrar CDB de liquidez diária?

Você encontra esse tipo de CDBs em bancos e corretoras, contudo, compensa pesquisar e comparar as taxas. Alguns exemplos são o Banco Inter, Sofisa Direto e Itaú.