Para quem é investidor de bolsa, saber como declarar fundos imobiliários no Imposto de Renda é importante, caso você tenha esse tipo de ativo na carteira. E saiba que, caso tenha vendido algum FII em 2023, a Receita Federal vai esperar sua declaração, pois você está obrigado a declarar.

O prazo de entrega vai de 15 de março a 31 de maio, por isso, é importante não perder tempo e se informar sobre os detalhes.

Neste post vamos apresentar como você deve fazer a declaração de fundos imobiliários, tanto do saldo de cotas, como rendimentos e lucros ou prejuízos. Continue a leitura!

Preciso declarar fundos imobiliários no Imposto de Renda?

Se você apenas comprou fundos imobiliários (FIIs) em 2023, não está obrigado a fazer a declaração em 2024, a menos que se encaixe em outro fator de obrigatoriedade.

Até 2022, qualquer investidor que tivesse negociado ativos em bolsa de valores estava obrigado, porém, a partir de 2023, a regra se aplica apenas para quem fez vendas de ativos tributados (como os FIIs) ou que somam acima de R$ 40 mil no ano (mesmo isentas).

Por isso, se você vendeu FIIs ou está obrigado por outro motivo e tem FIIs na carteira de investimentos, é preciso saber como declarar fundos imobiliários no Imposto de Renda corretamente, a fim de colocar todas as informações necessárias nos campos certos e evitar cair na malha fina por falta de atenção ou conhecimento.

Fundo imobiliário paga Imposto de Renda?

Aqui, a resposta é: depende. Na prática, os rendimentos ganhos dos fundos imobiliários são isentos de IR. Porém, o lucro sobre a venda de cotas valorizadas sofre tributação. Para pessoa jurídica, não há isenção nos rendimentos. Veja os detalhes a seguir.

Tributação dos fundos imobiliários

Para começar, saiba que o IR incide sobre os FIIs somente na hora que você vende o ativo da sua carteira com lucro. Neste momento, é aplicada a alíquota de 20% sobre a valorização do ativo.

Aliás, diferentemente das ações, os fundos imobiliários não têm a isenção em vendas de até R$ 20 mil no mês. Quer dizer, se você vendeu alguma cota, precisa pagar o imposto.

No entanto, ele deve ser feito logo no mês seguinte por meio de um Documento de Arrecadação de Receitas Federais (DARF). O prazo é o último dia útil do mês posterior ao do ganho obtido.

Por exemplo, se você lucrou R$ 1.000 com a venda de cotas de um FII em agosto, terá até o último dia útil de setembro para fazer o recolhimento do imposto (1.000 x 0,20 = R$ 200 de imposto).

No entanto, se você obteve algum prejuízo com a venda anterior de cotas de FIIs, pode compensar as perdas com esse ganho. Assim, não terá tributos a pagar (ou terá menos). Porém, essa compensação pode ser feita apenas com outros fundos imobiliários e deve sempre ser declarada anualmente (veja como fazer isso mais adiante).

Ainda, existem os casos dos rendimentos dos FIIs. Então, se, em 2023, você manteve a sua carteira intacta, sem vender nenhum ativo, não terá imposto a pagar.

| Em resumo: |

|---|

|

|

|

|

|

Como declarar fundos imobiliários no Imposto de Renda 2024?

O primeiro passo para fazer a sua declaração dos FIIs é reunir todos os informes de rendimentos gerados pelas instituições financeiras, corretoras de valores e administradoras dos fundos. Em geral, esses informes chegam no seu e-mail ou são disponibilizados em sites específicos, sendo que alguns poucos ainda vêm pelo correio.

Caso não tenha recebido no seu e-mail, descubra quem é a entidade que administra seus fundos imobiliários (você encontra essa informação no RI do fundo) e entre em contato para pedir seus informes.

Ainda assim, é válido ter um controle pessoal por planilha ou outro método. Dessa forma, você pode conferir se os informes estão corretos ou contestar incoerências.

Agora, veja como declarar fundos imobiliários no Imposto de Renda 2024, passo a passo.

Como declarar fundos imobiliários em custódia

Os valores em custódia são aqueles que ainda estão na sua carteira. No caso do IR 2024, são as cotas que ainda estavam com você até 31 de dezembro de 2023.

Para esses ativos, você deve cumprir o seguinte passo a passo:

- no programa IRPF 2024, entre na ficha “Bens e direitos” para declarar o valor em custódia, também chamado de valor de posição ou de aquisição;

- clique em “Novo” para fazer uma entrada ou “Editar”, caso já tenha declarado suas cotas anteriormente;

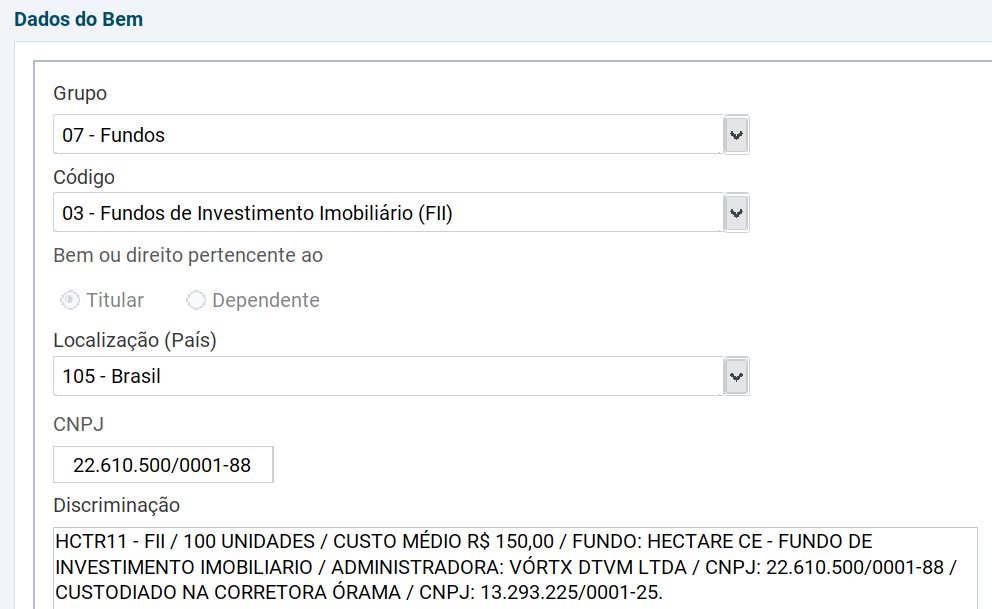

- selecione o grupo “07 – Fundos” e o código “03 – Fundos de Investimento Imobiliário (FII)”;

- verifique se você é titular do fundo ou se é de algum dependente; a localização é o Brasil;

- digite o CNPJ do fundo imobiliário. Se tiver alguma dúvida, basta conferir o informe de rendimentos;

- insira os seguintes dados no campo “Discriminação”, conforme exemplo na imagem abaixo.

Finalmente, informe o valor investido em 2022, caso já tivesse cotas em custódia (esse valor é preenchido automaticamente para quem começa na declaração pré-preenchida), e o valor total do investimento em 2023, sem considerar a valorização das cotas. Caso não tenha comprado mais nada, apenas repita o valor.

Para ir mais rapidamente ao próximo passo, você pode usar o botão “Informar Rend. Isento“, que vai direto para a aba de rendimentos isentos, onde será informado o total de rendimentos recebidos no ano anterior.

Como declarar recibos de subscrição de fundos imobiliários

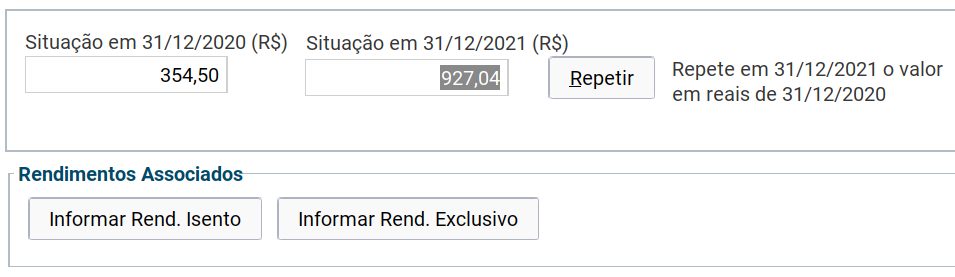

Se você é investidor de FIIs, teve direito e entrou em alguma subscrição em 2023 que não foi integralizada até o fim do ano, provavelmente tem, em carteira, ativos com códigos que terminam em 12 ou 13. Neste caso, eles precisam ser declarados separadamente, mas de forma muito semelhante.

Assim, escolha o grupo “99 – Outros Bens e Direitos” e o código “99 – Outros bens e direitos”. Na discriminação, use o exemplo da imagem abaixo para o seu preenchimento:

Por fim, deixe “Situação em 31/12/2022” zerada e insira o valor total pago pelas cotas no campo ao lado.

Como declarar amortização de fundo imobiliário

Se, no ano anterior, algum fundo imobiliário da sua carteira devolveu parte do capital aos cotistas, isso é chamado de amortização e também precisa ser declarado. É importante não confundir a amortização com o pagamento de rendimentos, pois ela não representa distribuição de lucros.

Quando um fundo liquida parte do seu patrimônio (por exemplo, caso o dinheiro arrecadado em uma subscrição não tenha sido alocado nos ativos), ele faz a devolução desse recurso aos cotistas. Dessa forma, o fundo fica “menor”, impactando na posição e no preço médio de cada investidor.

Para informar esse movimento na declaração, você deve apenas subtrair o valor devolvido no campo “Situação em 31/12/2023” e também no seu custo médio por cota. Ainda na discriminação, escreva algo como “RECEBIMENTO DE AMORTIZAÇÃO DE COTAS NO VALOR DE R$ XX,XX”, seguindo o que foi informado pelo fundo.

Exemplo:

100 cotas do fundo XPTO11; custo médio R$ 10,00; total investido R$ 1.000

Amortização de R$ 2,00 por cota:

100 cotas do fundo XPTO11; custo médio R$ 8,00; total investido R$ 800

Como declarar rendimentos de fundos imobiliários

Neste campo, você irá informar os recebimentos mensais pagos pelos FIIs, que são isentos de imposto de renda, mas precisam ser declarados. O valor total deve vir no informe enviado pelas administradoras dos fundos e é esse valor que vai constar na sua declaração.

A partir de 2022, esses valores passaram a ser preenchidos automaticamente para quem usa a declaração pré-preenchida, representando uma facilidade para o investidor. Se optar por utilizar esse modelo, apenas confira para que seus rendimentos estejam na ficha certa e os valores sejam iguais aos que constam nos informes de rendimentos.

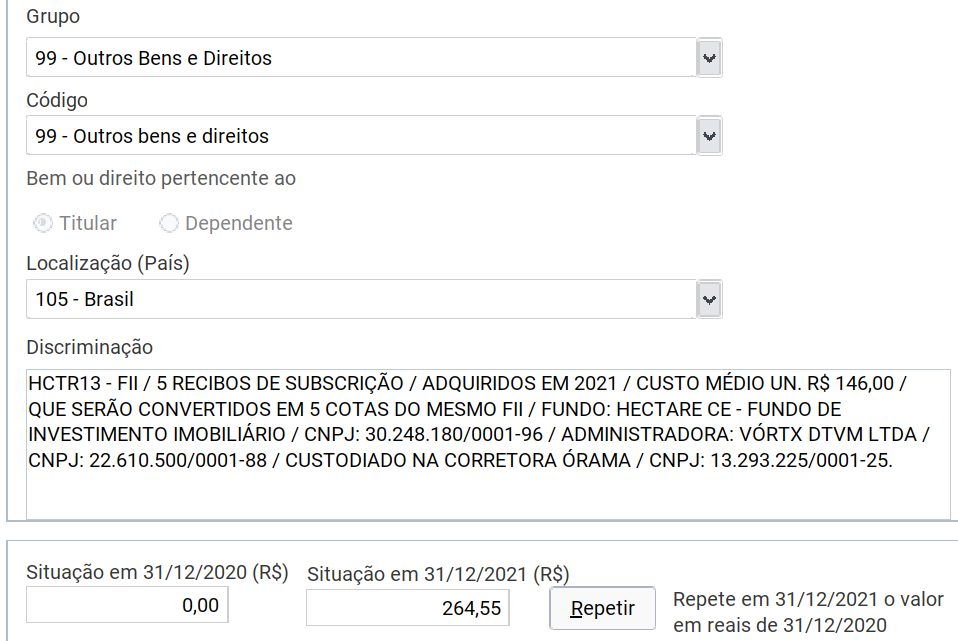

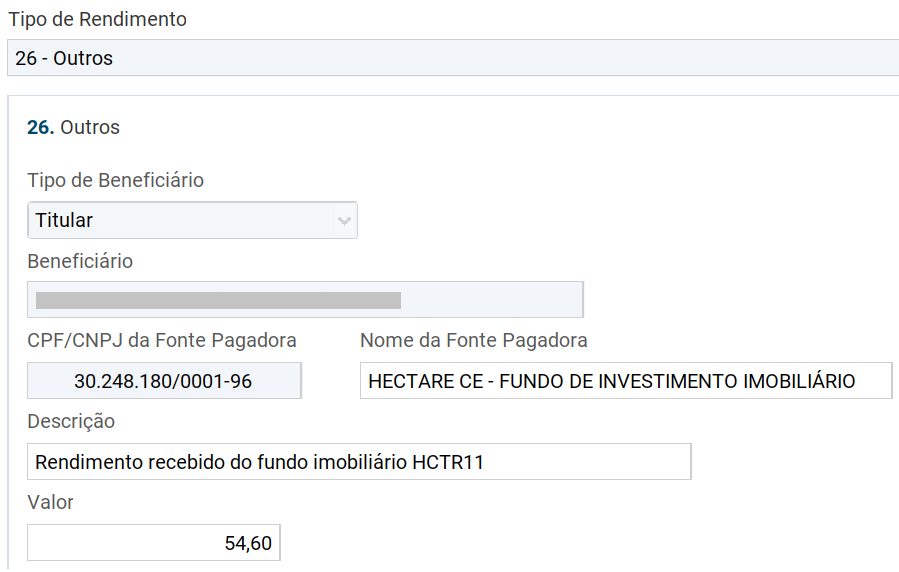

- acesse a ficha “Rendimentos isentos e não tributáveis”;

- clique em “Novo” para inserir uma entrada;

- selecione o código “26 – Outros”;

- escolha se o rendimento está ligado a investimentos do titular ou dependente (como filhos, por exemplo);

- informe o CNPJ e o nome do fundo, e não da administradora (o CNPJ já vem preenchido, caso você tenha cadastrado as cotas anteriormente e usado o botão “Informar Rend. Isento”);

- descreva como o exemplo na imagem abaixo e informe o valor total recebido (conforme seu informe de rendimentos).

Como declarar venda de fundos imobiliários

Finalmente, se você vendeu cotas de fundos imobiliários em 2023, deve informar à Receita o resultado dessas operações, seja ele lucro ou prejuízo. Além disso, tenha em mãos quaisquer DARFs que foram pagas nessas operações para informar o imposto pago.

Aqui, o ideal é que você já tenha esse controle de lucros e prejuízos separados por mês, assim, é só informar o total. Caso não tenha anotado, volte nas notas de corretagens das operações e faça as contas.

Depois, fazer essa declaração é fácil, basta executar os seguintes passos:

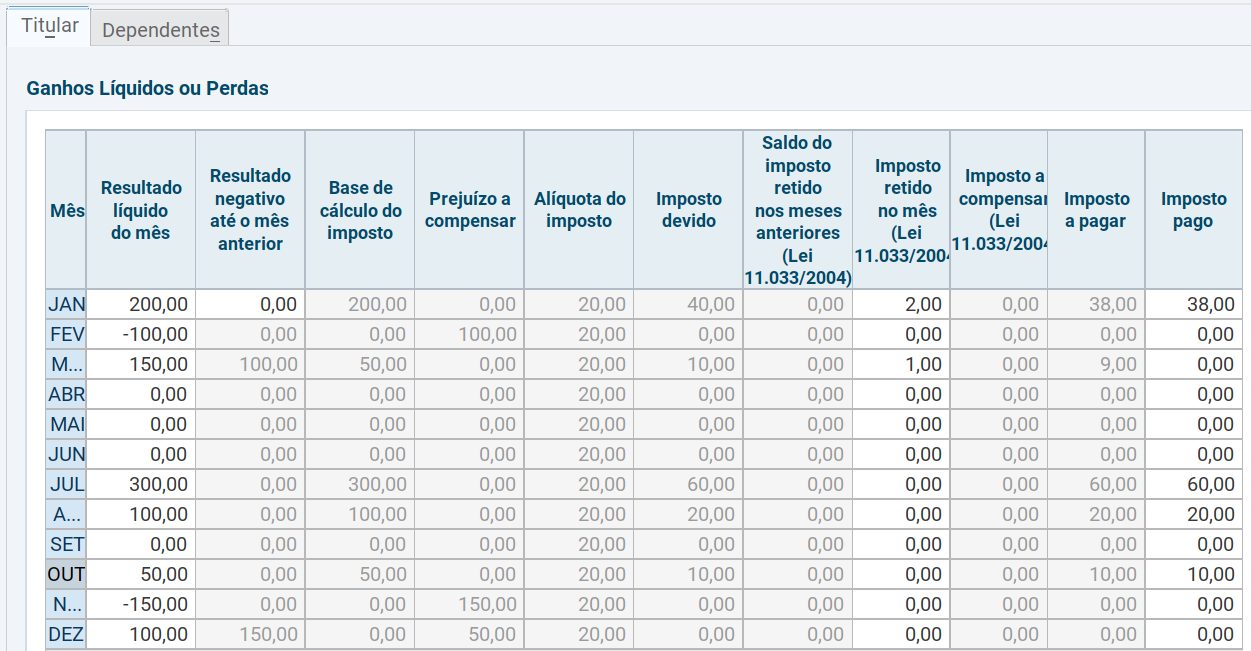

- acesse a ficha “Renda variável” e selecione a opção “Operações em FII ou Fiagro”, que aparecerá em seguida;

- escolha entre as abas “Titular” ou “Dependentes”;

- digite os resultados mensais de acordo com a respectiva linha. Sempre coloque o lucro ou prejuízo líquido, descontando taxas e emolumentos. Coloque “-” na frente, em caso de prejuízo;

- inclua quaisquer prejuízos que tenha a compensar de 2023. Lembre-se que prejuízos só compensam lucros futuros;

- insira o total recolhido de imposto (de acordo com as notas de corretagem) e o que foi pago via DARF. Veja que o programa já preenche automaticamente os outros campos;

- verifique o cálculo automático do programa da Receita Federal indicando quanto deveria ter sido pago de Imposto de Renda. Caso haja um valor diferente, existem tributos atrasados que devem ser pagos (por exemplo, na imagem, em março o imposto devido não foi pago).

Quais informações eu preciso para declarar FIIs?

Depois de saber como declarar fundos imobiliários no Imposto de Renda, confirme que você tem os documentos necessários para fazer a declaração corretamente. São eles:

- informes de rendimentos. Como explicamos, eles são obtidos diretamente com as instituições financeiras e gestoras dos fundos;

- notas de corretagem, com as compras e vendas dos FIIs;

- DARFs com o imposto recolhido na venda de cotas.

De qualquer forma, recomendamos fortemente que tenha seu controle pessoal ao longo do ano. Assim, sua declaração será muito mais rápida e as chances de errar serão muito menores!

Conclusão

Todas essas informações facilitam na hora de fazer a declaração de fundos imobiliários. Como ficou claro, esse procedimento pode parecer complexo, porque existem vários detalhes a observar. Porém, o preenchimento é simples e, para quem tem um bom controle, também é rápido.

De toda forma, você sempre pode contar com a ajuda de um contador, se necessário. No entanto, esse passo a passo de como declarar fundos imobiliários no Imposto de Renda deve resolver o seu problema. Então, é só arregaçar as mangas e acertar as contas com o Leão.

Caso precise declarar outros tipos de investimentos, confira nosso guia completo!

Sugestões de leitura do iDinheiro:

- Como declarar CDB no imposto de renda? Passo a passo!

- Como declarar ações no Imposto de Renda: o passo a passo!

- Como calcular DARF em atraso: multas, juros e emissão online

Perguntas frequentes

- É preciso declarar fundos imobiliários no Imposto de Renda 2024?

Se houve apenas compra, o investidor não está obrigado a declarar, porém, se o investidor fez vendas ou estiver obrigado por outros fatores, é necessário declarar todo o patrimônio, inclusive investimento em FIIs.

- Quem investe em fundos imobiliários é obrigado a declarar Imposto de Renda?

Se houve apenas compra, o investidor não está obrigado a declarar, porém, é importante checar se não se encaixa em outros fatores de obrigatoriedade da Receita Federal. Caso tenha feito qualquer venda, então, sim, é preciso declarar os fundos, as operações e os rendimentos recebidos.

- Qual investimento não precisa declarar Imposto de Renda?

Quando não há venda de investimentos que são negociados em bolsa de valores, o investidor não está obrigado a declarar. No entanto, caso se encaixe em algum critério de obrigatoriedade, é preciso declarar todos os tipos de investimentos que tiver.

Fiz uma compra de cotas de Fii em 2022 e nunca comprei ou vendi as cotas. Devo declarar em bens e direitos o valor da compra mesmo que o valor da cota aumentou ou diminuiu?

Tenho aplicação em LCI e fiz aquisições durante o ano passado mas o banco só apresenta os saldos em 31/12/2022 e 31/12/2023. Devo declarar em bens e direito os saldos ou o valor das compras?

Olá, Jose!

Em bens e direitos você declara sempre o valor investido e seu preço médio de compras ((valor da compra + custos)/quantidade). Não é necessário atualizar o valor de mercado de hoje. Para a LCI a mesma coisa, insira as informações que constam no informe, que é o saldo total em 31/12.

Abraços!

Como fica a declaração caso a DARF seja única em relação a ação e fiis (valor total).

Posso colocar o valor correspondente em cada campo de valor pago, desde a soma der o valor total da darf paga no mês?

Oi, João! A DARF sempre será única no mês, mas, na hora de declarar, as operações com ações você vai colocar na ficha de operações comuns/day trade, e as de FIIs vão na aba FII/FIAGRO. Daí o imposto pago/devido vai ficar na ficha correspondente.

Boa noite, vendi umas poucas cotas de FII, o imposto devido era menos que R$ 10,00, dessa forma não foi possível gerar um DARF, não fiz nenhuma outra operação que gerasse imposto a pagar por DARF e que pudesse incluir o imposto dessas venda, como faço para declarar nesse caso?

Oi, Andrea! Declara esse resultado na ficha de FIIs, normalmente, que ele não vai gerar imposto a pagar. Seu resultado ficará apenas registrado.

Gostei do artigo, porém ainda tenho uma dúvida, tenho FII mas não comprei e nem vendi no ano de 2022, como devo declarar?

Oi, Josi! Só por esse motivo, não está obrigada não. Veja se não se encaixa em nenhum outro fator de obrigatoriedade, caso negativo, então não precisa mesmo. 😉

Em 2021 adquiri recibos de subscrição do IRDM11, coloquei o valor no campo de 2021. No entanto , em 2022, os recibos foram convertidos em cotas. Como importei os dados da declaração de 2021, fica aparecendo o valor da situação em 31/12/21 como o valor que já havia apurado e não sei o que colocar na situação em 31/12/22. Como posso fazer? Deixo zerado mesmo?

Oi, Ana! Deixa zerado mesmo e ajusta apenas as cotas de IRDM11. No ano que vem já não aparecerá mais na sua declaração. 😉

Li atentamente o conteúdo, gostei muito, mas tenho ainda uma dúvida. Fiz a venda de todas as cotas de FII em um único mês, agosto/2022, com prejuízo. Devo declarar esta operação na aba OPERAÇÕES EM FII apenas no mês de agosto ou na aba OPERAÇÕES COMUNS/ DAY TRADE, como venda no mercado à vista – ações, apenas no mês de agosto?

Oi, Denise! Vai declarar na aba de operações em FIIs mesmo, no mês de agosto, usando o sinal negativo na frente.

Caso eu venda um FII e tenha prejuízo nessa venda, eu preciso dentro do mês vigente informar algo para a Receita, mesmo que não haja tributação? Ou apenas apresentar as notas de corretagem na declaração anual do ano seguinte?

Olá, Cassio! Em caso de prejuízo, vai apenas declarar esse número na declaração anual do ano seguinte, na aba de renda variável, junto ao mês de referência. Anote seus resultados para facilitar esse processo.

Abraços!

Olá

Eu tenho que fazer a DARF somente em caso de venda do ativo ?

Eu comprei algumas ações da PETR4 onde a mesma pagou alguns dividendos, eu devo gerar alguma DARF desse dividendos por mês ou somente devo informar na epoca de fazer o IRPF

Oi, João! DARF somente em venda com lucro, mesmo. Para ações, vendas até 20 mil no mês também são isentas. Para os dividendos você nunca vai pagar DARF, pois eles são isentos (e mesmo se/quando forem taxados, será na fonte). 😉

Abraços!

Boa noite, eu não declaro imposto de renda pois não me encaixo na renda mínima necessária para declaração, mas invisto em fundos imobiliários, ainda assim preciso declarar mesmo sem ter renda para isso?

Oi, Alexandre! Sim, precisa, pois você se encaixa em outra regra de obrigatoriedade, que é sobre operações feitas em bolsa de valores.

Parabéns pelo artigo…

Vendi cotas em 29/07, sexta feira, e recebi o crédito em 02/08, terça feira.

Qual seria a data base de apuração do resultado, que vai definir a data de recolhimento da DARF?

Oi Marco! A data de referência é sempre o dia em que a ordem foi, de fato, executada. A data de liquidação (crédito) não tem influência, por isso, use o dia 29/07 como referência na apuração.

Ótimo artigo. Uma dúvida: posso transferir os prejuízos obtidos em anos anteriores para 2021? Exemplo: tive prejuízos de R$ 1 mil em 2020 e em 2021 não fiz nenhuma operação. Posso tranferir esses prejuízos de 2020 para 2021 para não perder a possibilidade futura de compensação?

Pode sim, Evaldo! Basta incluir esse valor no mês de janeiro, na aba de renda variável referente aos FIIs/FIAGRO. Assim fica registrado que você está carregando prejuízo. 😉

Se a pessoa possui um FII mas não comprou nem vendeu a cota no ano anterior e não se enquadra nas obrigatoriedades para declarar o IR, ela não precisa elaborar a declaração apenas por possuir um FII correto? Se for correto, acho que daria para mudar a resposta ali da pergunta “Quem investe em fundos imobiliários é obrigado a declarar Imposto de Renda?”. Uma coisa é ser obrigado a declarar o IR. Outra é ser obrigado a declarar o FII acaso a pessoa já seja obrigada a declarar o IR. Isso que entendi das minhas leituras até agora…

Oi, Gustavo! Então, na verdade, a lei deixa aberto à interpretação, pois só o que diz é que está obrigado quem “realizou operações em bolsas de valores”. Assim, teoricamente, que não comprou ou vendeu cotas, não precisa declarar. Porém, a recomendação de contadoras que eu conheço é de que, tendo ativos negociados em bolsa no seu patrimônio, é interessante seguir fazendo a declaração, até mesmo como forma de acompanhamento da receita. Você não está errado no seu entendimento!! Mas entendo que dificilmente uma pessoa que decide investir em bolsa vai simplesmente deixar de fazer aportes, visto que é uma escolha pouco interessante… De qualquer forma, agradeço a observação! É importante esse tipo de discussão! 😉

Mel Nunes sempre salvando a gente!!! Obrigada!!!

Excelente Conteúdo! Simples e muito didático, parabéns!

Olá, Donizete! Tudo bem?

Ficamos felizes que tenha gostado.