| Taxa Selic hoje (2024): | |

| Selic Meta hoje – 10,75% Selic Over hoje – 10,65% CDI hoje – 10,65% Última atualização: 20/03/2024 Próxima atualização: 08/05/2024 |

A taxa Selic hoje está presente diariamente nos noticiários econômicos e, sendo a taxa básica de juros da economia, impacta a vida dos brasileiros em praticamente todas as áreas.

Dessa forma, não é só o investidor de renda fixa que precisa ficar atento às oscilações da Selic. O aumento ou diminuição do seu valor desencadeia uma série de consequências que formam o nosso ciclo econômico e ditam o futuro de cidadãos e empresas.

Então, dada a relevância da taxa de juros para o funcionamento da economia do país, é fundamental que você entenda esses movimentos e sua influência direta nas suas decisões financeiras.

Qual o valor da Selic hoje?

A taxa Selic hoje é de 10,75%. O valor foi definido na última reunião do Copom (Comitê de Política Monetária), do Banco Central, realizada nos dias 19 e 20 de março de 2024.

A Selic alcançou seu valor máximo no ciclo de alta em agosto de 2022, quando atingiu 13,75%. Visando trazer a inflação de volta à meta estabelecida pelo Conselho Monetário Nacional (CMN), o Copom julga que, atualmente, o cenário volta a se mostrar favorável. Veja um trecho do comunicado:

“Considerando a evolução do processo de desinflação, os cenários avaliados, o balanço de riscos e o amplo conjunto de informações disponíveis, o Copom decidiu reduzir a taxa básica de juros em 0,50 ponto percentual, para 10,75% a.a., e entende que essa decisão é compatível com a estratégia de convergência da inflação para o redor da meta ao longo do horizonte relevante, que inclui o ano de 2024 e, em grau menor, o de 2025.“

Mais detalhes sobre as decisões podem ser acessados nas Atas do Copom.

O que é a taxa Selic e para que serve?

A taxa Selic é um instrumento de política monetária utilizado pelo Banco Central para controlar a inflação, buscando mantê-la dentro dos parâmetros estabelecidos pelo Conselho Monetário Nacional (CMN). Trata-se da taxa básica de juros da economia que serve como referência para todas as demais taxas de juros praticadas no país.

É a partir da Selic que as instituições financeiras definem os percentuais de juros a serem cobrados no cheque especial, cartões de crédito, financiamentos e demais modalidades de empréstimos para pessoas físicas e empresas. Além disso, as taxas que remuneram vários investimentos de renda fixa também têm por base a taxa Selic.

O Banco Central utiliza a taxa Selic como mecanismo de controle do volume de dinheiro em circulação no país, visando manter a estabilidade econômica. Dessa forma, quando a Selic está alta, o crédito fica mais caro, inibindo o consumo e gerando o desaquecimento da atividade econômica como um todo.

| ✔ Usada para controlar a inflação |

| ✔ Referência para as taxas de juros praticadas no país |

| ✔ Base para rentabilidade dos investimentos de renda fixa |

| ✔ Regula a quantidade de dinheiro em circulação no país |

Selic Meta e Selic Over: diferenças

Existem dois tipos de taxa Selic: a Selic Meta e a Selic Over. Ambas são bem próximas, e, para compreender a diferença, é interessante saber que o nome Selic é a sigla para Sistema Especial de Liquidação e Custódia.

Este Sistema é responsável pela custódia dos títulos públicos federais que são utilizados como garantias dos empréstimos que os bancos realizam entre si, com duração de um dia.

Para que essas negociações ocorram, o governo define, através do Comitê de Política Monetária do Banco Central, a taxa de juros para esses títulos. Essa taxa é a Selic Meta e todas as negociações precisam ficar próximas à meta definida.

São inúmeras transações feitas diariamente e a média das taxas de juros negociadas entre os bancos é a Selic Over, também conhecida como Selic efetiva, ou seja, a que é de fato praticada na economia.

Então, é simples:

- a Selic Meta é a taxa que regula o mercado; e

- a Selic Over é a taxa que o próprio mercado define a partir da média de suas transações diárias.

Assim, para os investimentos, a taxa de referência é sempre a Selic Over, cujo valor, em geral, é 0,1 abaixo da Selic Meta.

Quem decide o valor da taxa Selic?

O valor da taxa Selic é definido pelo Comitê de Política Monetária (COPOM) do Banco Central.

O Copom é presidido por Roberto Campos Neto, atual presidente do Banco Central e integrado por oito diretores do Banco, membros do Conselho Consultivo.

Ao longo do ano, este grupo realiza 8 reuniões ordinárias, onde são analisados inúmeros indicadores macroeconômicos do Brasil e do mundo. Durante dois dias consecutivos, os membros do comitê avaliam a taxa de inflação do país em relação à meta, conjuntura econômica global, finanças públicas, câmbio, tendências de mercado, entre outras variáveis.

A partir dessas análises, são deliberados os rumos da política monetária e, especialmente, a taxa básica de juros.

Calendário de reuniões do Copom

As reuniões do Copom são realizadas aproximadamente a cada 45 dias, com duração de dois dias, sempre numa terça e quarta-feira. No primeiro dia, ocorrem as apresentações e análises de conjuntura, e, no segundo, são definidas todas as diretrizes de política monetária para o próximo período.

| 2023 | 2024 |

|---|---|

| 31 de janeiro e 1º de fevereiro ✔ | 30 e 31 de janeiro ✔ |

| 21 e 22 de março ✔ | 19 e 20 de março ✔ |

| 2 e 3 de maio ✔ | 7 e 8 de maio |

| 20 e 21 junho ✔ | 18 e 19 junho |

| 1º e 2 de agosto ✔ | 30 e 31 de julho |

| 19 e 20 de setembro ✔ | 17 e 18 de setembro |

| 31 de outubro e 1º de novembro ✔ | 5 e 6 de novembro |

| 12 e 13 de dezembro ✔ | 10 e 11 de dezembro |

As decisões da reunião são divulgadas logo após o seu término, a partir das 18h30, e a ata da reunião é publicada na terça-feira seguinte, às 8h da manhã.

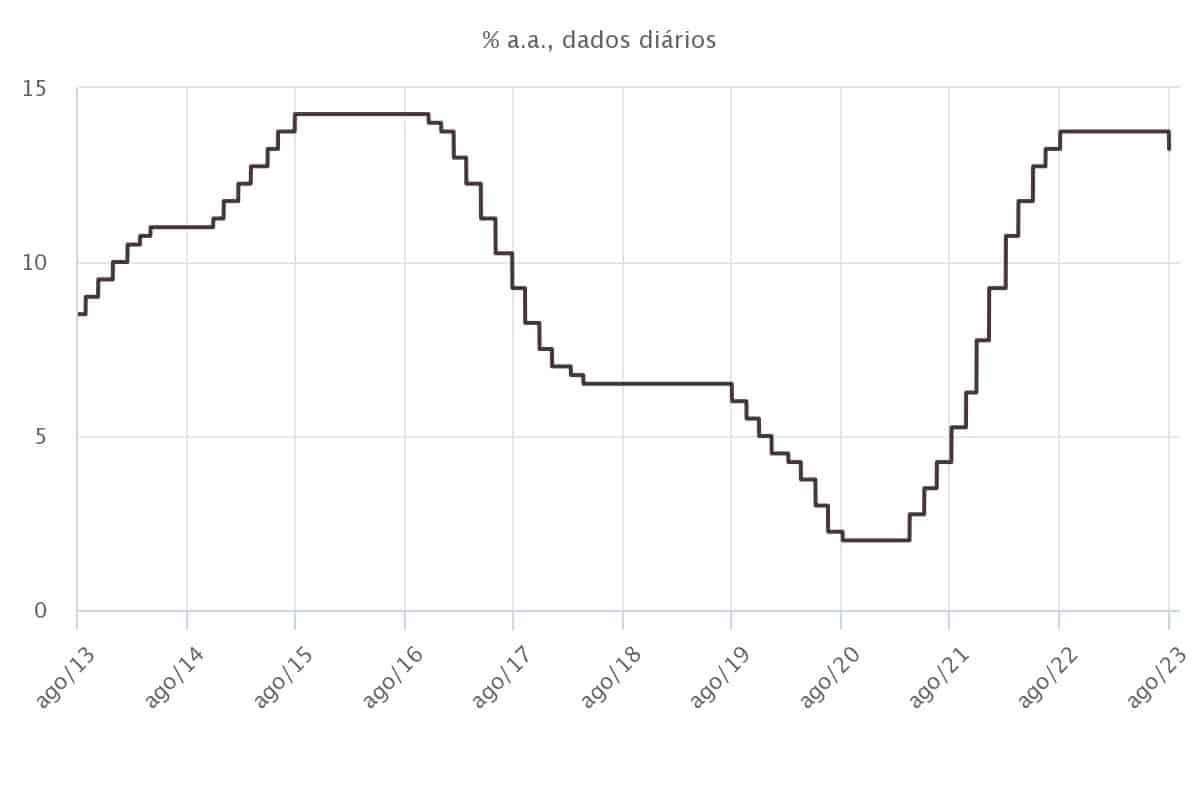

Histórico e projeção da Selic

A taxa Selic foi criada pelo Banco Central em 1999, em substituição à antiga TBC (Taxa Básica do Banco Central). Com a Selic, criou-se também o Sistema de Metas de Inflação, conjunto de diretrizes norteadoras da política monetária e fiscal do país.

O sistema de metas foi criado visando dar maior segurança e transparência quanto aos rumos da economia e mitigar riscos de hiperinflação.

Anualmente, o governo define uma meta de inflação medida pelo IPCA (Índice de Preços ao Consumidor Amplo) e as margens de tolerância quanto à variação para cima ou para baixo.

O sistema de metas dá ao mercado um certo nível de previsibilidade, possibilitando que contratos financeiros de diversas natureza possam ser pautados pelos parâmetros definidos pela política econômica.

Desde sua criação, a maior taxa Selic praticada foi de 45,9%, em outubro de 1997, e a menor foi em agosto de 2020, quando a taxa ficou em 1,9%, seguindo desta forma até janeiro de 2021.

É possível consultar o histórico completo da Selic no site do BC ou a taxa acumulada mensalmente na nossa Tabela Selic.

Além da definição da taxa vigente, o Banco Central também divulga semanalmente as projeções para a Selic, através do Boletim Focus, que é publicado às segundas-feiras no site do BC. Consulte o link para ver a previsão mais atual do mercado.

Essas projeções não são deliberações do Banco Central, mas sim, o resumo das expectativas do mercado, coletadas semanalmente junto a 140 instituições financeiras. Os números no relatório são relativos ao que os analistas e economistas esperam para o fim de cada ano.

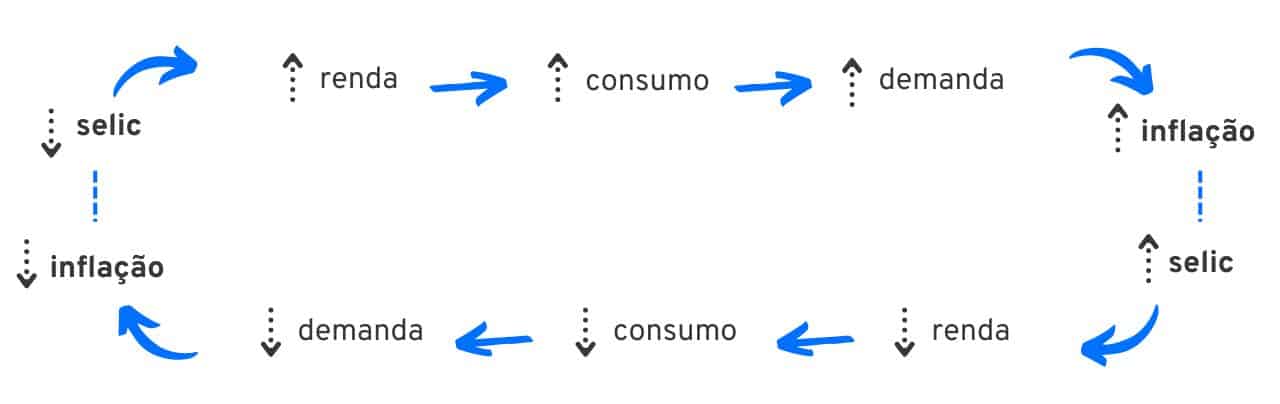

A taxa Selic e o ciclo econômico

Como taxa básica de juros do país, o aumento ou a diminuição da Selic tem grande impacto em diversos aspectos da economia. Bom ou ruim, o que temos é um ciclo de subida ou queda que se repete a cada poucos anos e pode ser resumido na imagem abaixo:

Como a Selic é usada no controle da inflação, existe uma forte ligação entre esses dois indicadores. Consequentemente, a criação de empregos e a capacidade de compra das pessoas é afetada, o que aumenta ou reduz a demanda por consumo nas famílias. Por sua vez, as empresas também são impactadas, colaborando para o recomeço do ciclo.

Veja, abaixo, as consequências do aumento ou da diminuição da taxa Selic hoje.

O que acontece quando a Selic aumenta?

Em geral, quando a Selic aumenta, há uma tentativa do Banco Central de controlar a inflação. Aumentando a taxa de juros, sua intenção é tornar o crédito mais caro, dificultando o consumo e o crescimento das empresas. Como consequência, podemos citar:

- desaceleração da economia;

- aumento dos juros de cartões de crédito, cheque especial e demais modalidades de empréstimos a pessoas físicas e jurídicas;

- menor liquidez na economia (menor volume de dinheiro circulando);

- maior rentabilidade nos investimentos em renda fixa, ocasionando desvalorização nos ativos de renda variável;

- menor fluxo de investimentos estrangeiros no mercado interno.

O que acontece quando a Selic diminui?

Quando há queda da taxa Selic, pode significar que estamos num cenário de controle inflacionário, ou seja, a inflação medida pelo IPCA está dentro da meta estabelecida pelo CMN. Dessa forma, o Banco Central pode optar pela diminuição da taxa de juros, facilitando, assim, o acesso ao crédito e o consequente consumo. Em resumo, temos:

- incentivo ao aumento da atividade econômica;

- diminuição dos juros de cartões de crédito, cheque especial e demais modalidades de empréstimos a pessoas físicas e jurídicas;

- maior liquidez na economia (maior volume de dinheiro circulando);

- melhores resultados das empresas, valorizando as ações e tornando a renda variável mais atrativa;

- mais facilidade de atrair investidores estrangeiros, trazendo dólares para o país.

Como investir na taxa Selic hoje?

Para investir na taxa Selic hoje, a modalidade direta é o Tesouro Selic, que faz parte dos títulos públicos emitidos pelo Tesouro Nacional, visando captar junto a investidores os recursos necessários ao funcionamento da máquina de Estado, em troca do pagamento de juros aos investidores.

Além de títulos públicos, há também, na renda fixa, vários outros investimentos atrelados à Selic, e a escolha da modalidade ideal para cada investidor deve levar em conta, além da rentabilidade, os custos da operação, prazo em que o dinheiro ficará preso no investimento e perfil de risco do investidor.

Tesouro Selic

O Tesouro Selic é um título público que rende 100% da taxa Selic e, por ser pós-fixado, depende das variações da taxa ao longo do tempo em que o dinheiro permaneça aplicado.

O investimento em tesouro Selic é uma das opções de menor risco do mercado, sendo bastante viável aos investimentos de curto prazo.

Trata-se de um título de renda fixa com liquidez diária, ou seja, você pode resgatar a qualquer momento e a rentabilidade é calculada diariamente, de acordo com a variação da sua taxa referencial.

Outros investimentos ligados à Selic

Vários investimentos de renda fixa têm suas rentabilidades influenciadas pela taxa Selic. Os títulos privados, como, por exemplo:

- LCIs;

- LCAs; e

- CDBs

De modo geral, produtos pós-fixados com base no CDI, que acompanha a variação da Selic, irão pagar juros maiores quando a taxa está em alta.

Ainda assim, é muito importante avaliar a taxa e tendência da inflação e se esta rentabilidade, após descontado o imposto de renda e a inflação do período, é, de fato, adequada ao objetivo que se tenha com o investimento.

Onde investir pouco dinheiro? Opções a partir de 1 real!

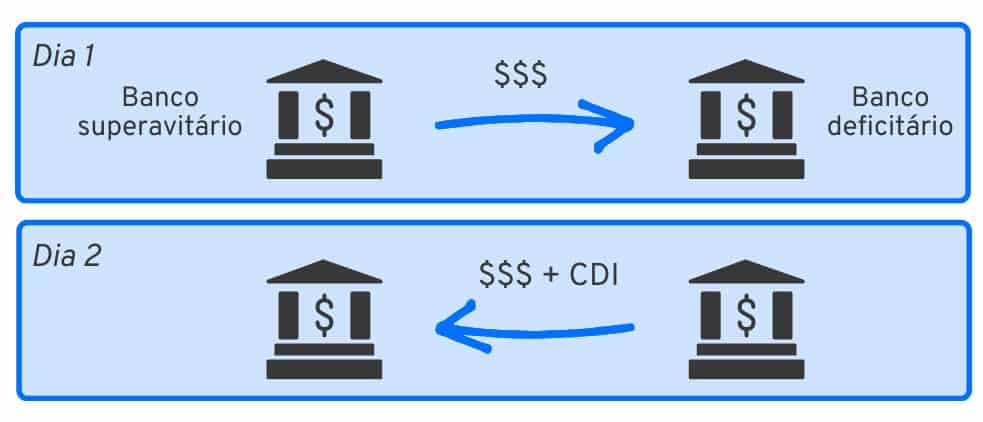

Qual a diferença entre Selic e CDI?

Taxa Selic e o CDI são, certamente, os indicadores que mais impactam o dia a dia da economia. Nos investimentos, a taxa Selic influencia na rentabilidade da renda fixa, como, por exemplo, os ativos pós-fixados atrelados ao CDI.

Mas, o que significa toda essa “sopa de letrinhas”?

Como dissemos acima, temos a Selic Over, é a média da taxa praticada nas transações diárias entre instituições financeiras, como os bancos. Não entendeu?

De forma simples, o que ocorre é que, de acordo com a regulamentação do Banco Central, nenhuma instituição financeira pode encerrar o dia com mais ou com menos dinheiro no seu caixa, tudo tem que terminar em “zero a zero”. Como as pessoas colocam e tiram dinheiro do banco todos os dias, é preciso fazer um balanceamento.

Assim, o banco que teve mais depósitos do que saques, ao final do dia, empresta dinheiro ao banco que, ao contrário, teve mais saques do que depósitos. Para fazer essa transação, é definida uma taxa de juros.

Sendo assim, o DI (depósito interbancário – entre bancos) é a taxa média praticada pelos bancos nesses empréstimos de curtíssimo prazo que fazem entre si. E essa taxa anda sempre próxima da Selic Meta, mais precisamente, cerca de 0,1 abaixo.

Afinal, o banco que está superavitário (tem mais dinheiro no caixa), poderia aplicar em títulos públicos, então, para abrir mão de fazê-lo e emprestar a outro banco, obviamente ele irá cobrar a taxa que ganharia no título público e mais um spread. Essa taxa é o CDI (Certificado de Depósito Interbancário).

Para o investidor pessoa física, o CDI é um índice dos investimentos em renda fixa. Vários ativos rendem ao investidor um percentual do CDI, como listamos acima. Por sua vez, podemos dizer que eles são diretamente ligados também à Selic.

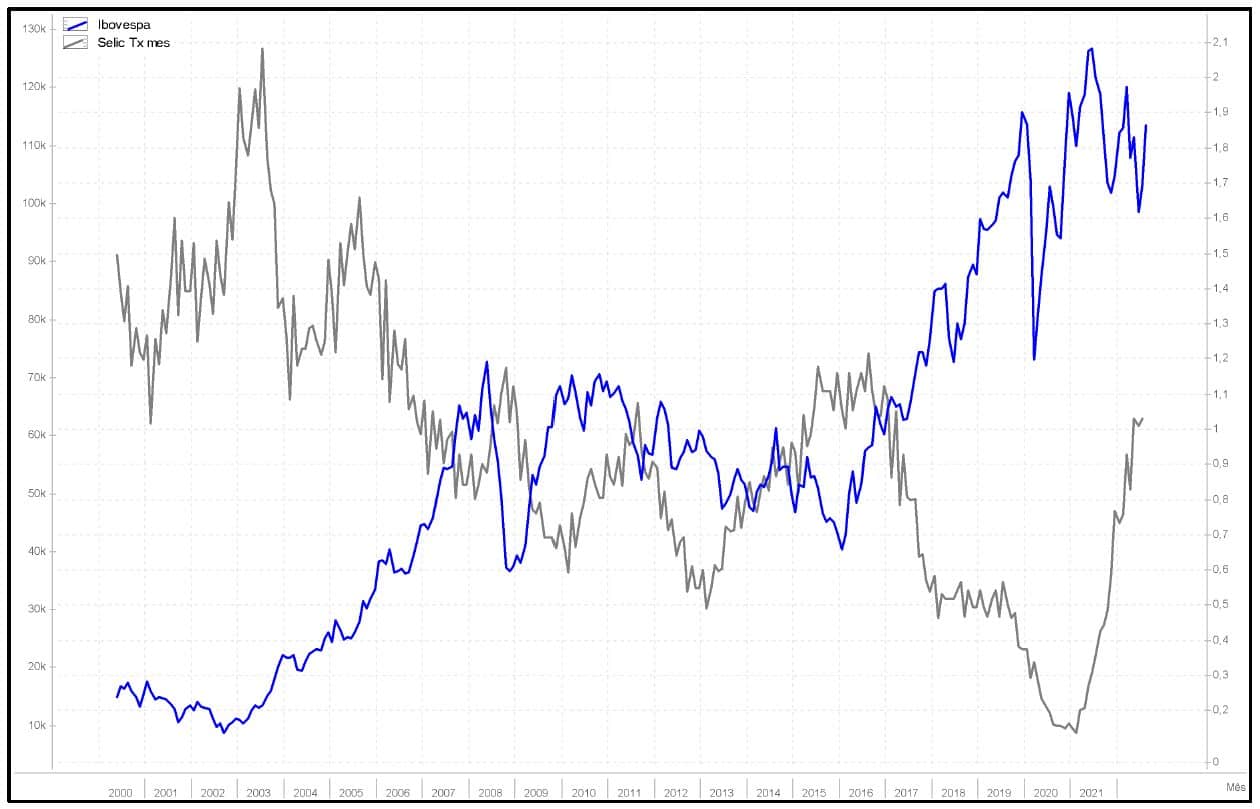

Qual a relação entre Bolsa de Valores e taxa Selic?

Em geral, quando a taxa Selic está em alta, a atratividade da bolsa de valores tende a ser menor, pois o investidor passa a comparar risco x retorno tendo por parâmetro os títulos de renda fixa. Eles são tidos como mais seguros, e, no aumento da Selic, apresentam rendimentos elevados.

Assim, a Selic em alta leva o fluxo de investidores para a renda fixa, o que reduz a atividade econômica e, consequentemente, torna o resultado das empresas menor. Dessa forma, suas ações tendem a se desvalorizar.

Essa relação inversa é facilmente observável quando comparamos a taxa Selic ao desempenho do índice Ibovespa, que agrega cerca de 90 das principais empresas da bolsa:

No caso dos fundos imobiliários, também negociados em bolsa, o racional é bem semelhante, porém, há que se levar em conta o tipo de FII:

- fundos imobiliários de tijolo (aqueles que investem em imóveis) se desvalorizam com a Selic em alta, pois sua rentabilidade está ligada ao nível de atividade econômica: se o consumo está retraído, lojas, shoppings e estabelecimentos comerciais em geral sofrem retração equivalente. Portanto, se há menos imóveis alugados ou aluguéis em atraso, os FIIs proprietários desses imóveis pagarão menores dividendos, terão menor procura e, consequentemente, suas cotas cairão;

- fundos imobiliários de papel (aqueles que investem em recebíveis), cujos ativos são títulos da dívida pública e títulos de renda fixa indexados pelo CDI (que acompanha a Selic) terão boa performance e, portanto, tendem a se valorizar.

Contudo, a bolsa de valores tem especificidades que precisam ser levadas em conta, afinal, a forma como a elevação ou queda da Selic influencia as empresas depende de outras variáveis.

Empresas com alto grau de endividamento pós-fixado, cuja tabela de correção da dívida acompanhe a Selic, acabam apresentando resultados piores. Enquanto isso, na outra ponta, os bancos credores dessas empresas e também integrantes da bolsa de valores, terão resultados financeiros melhores, já que as altas taxas lhes assegura maior spread.

Da mesma forma, empresas produtoras de bens de consumo e grandes varejistas, têm suas atividades impactadas pela queda da atividade econômica na alta da Selic (ou incremento, no caso de baixa da taxa), o que influencia diretamente no preço de suas ações na bolsa de valores.

Ou seja, a variação da Selic irá influenciar de formas distintas os inúmeros setores da bolsa, já que especificidades de cada negócio e expectativas do mercado quanto às mudanças no cenário macroeconômico também compõem esta análise.

Qual a relação entre Selic e IPCA?

Existe uma relação direta entre a taxa Selic e o IPCA (Índice de Preços ao Consumidor Amplo) medido pelo IBGE (Instituto Brasileiro de Geografia e Estatística).

Para calcular a variação da inflação, o IBGE realiza o acompanhamento periódico de preços de uma cesta de produtos e serviços em grandes regiões metropolitanas. Dessa forma, o IPCA é o indicador mais importante de inflação no país.

Como a Selic é a taxa cujas variações são definidas para controlar o volume de liquidez da moeda no mercado e assegurar que a inflação fique o mais próxima possível da meta estabelecida pelo CMN, os dois indicadores são totalmente interdependentes e servem de termômetro da atividade econômica do país.

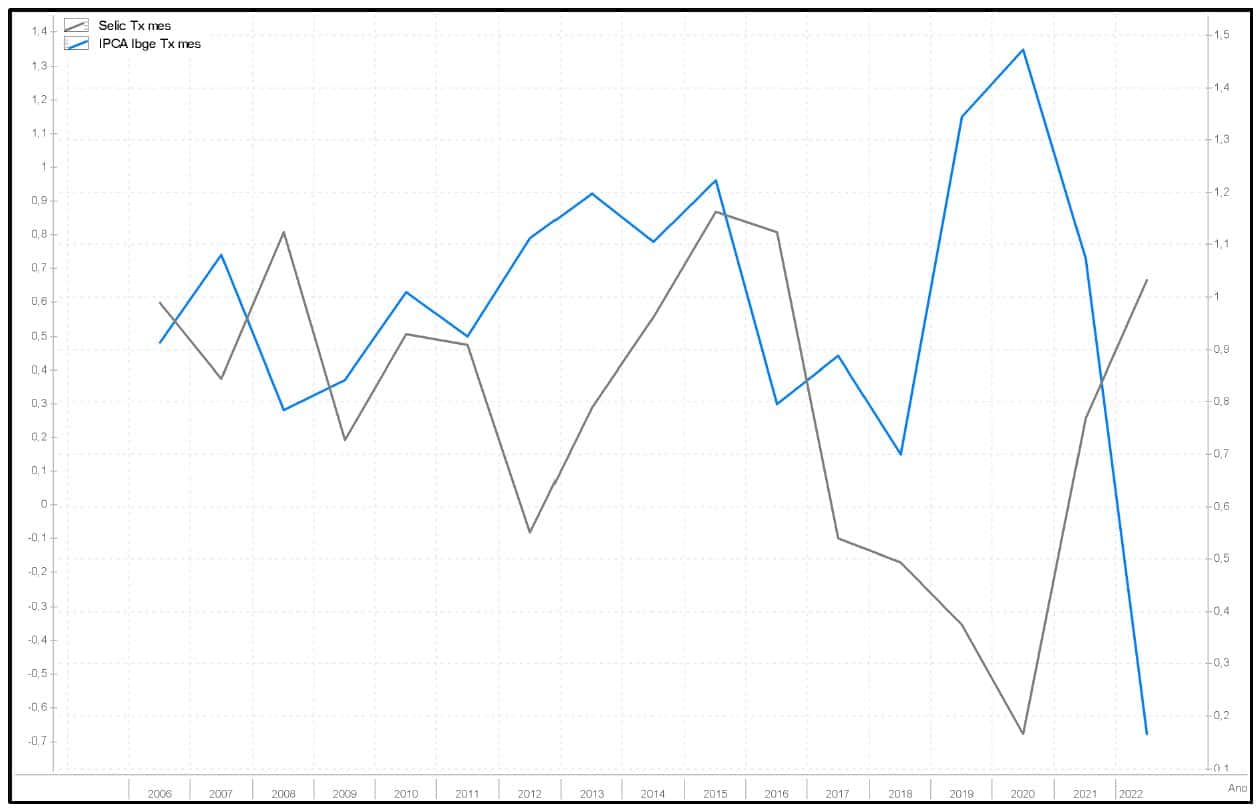

Veja, no gráfico abaixo, como os dois índices costumam andar em direções opostas:

Tanto a taxa Selic quanto o IPCA são indexadores de vários investimentos de renda fixa, em especial, dos títulos do tesouro federal. Sendo assim, a sua escolha de investimento entre Tesouro Selic ou Tesouro IPCA deve levar em conta as tendências macroeconômicas expressas pela política monetária.

Entre os investimentos de renda fixa, existem títulos públicos como o Tesouro IPCA +, onde a composição da rentabilidade é definida por uma taxa fixa mais a variação da inflação ao longo do período do investimento.

Sendo assim, se você está fazendo um investimento para longo prazo, sua atenção à variação do IPCA deve ser maior do que à taxa Selic, pois o seu investimento não deve estar exposto ao risco de perda do poder de compra.

Conclusão

O grande desafio do Banco Central é manter a taxa Selic o mais próximo possível da meta de inflação.

Com taxa Selic baixa, a procura por títulos públicos diminui, e, com isso, o governo não tem dinheiro suficiente para custear suas despesas.

Por outro lado, a elevação da Selic para atrair investimentos significa encarecer a dívida pública, além de desacelerar a atividade econômica, desequilibrar a cadeia produtiva e o consumo das famílias, prejudicando a sustentabilidade do crescimento do país.

Para o investidor, o grande desafio é manter sua alocação de investimentos equilibrada entre o que é ideal para suas metas de curto, médio e longo prazo, ao mesmo tempo em que atenta a eventuais rebalanceamentos que as tendências da política monetária sinalizem para os próximos meses.

Esse artigo foi útil? De qualquer forma, deixe seu comentário! Queremos saber como podemos lhe ajudar cada vez mais a tomar melhores decisões financeiras.

Perguntas frequentes

- Qual é a taxa Selic hoje?

A taxa Selic está em 10,75% ao ano. Este percentual foi definido na reunião do Copom de 19 e 20 de março de 2024, quando a taxa foi reduzida em 0,5 ponto percentual.

- O que acontece quando a taxa Selic cai?

A queda da taxa Selic torna as taxas de juros menores, tanto para empréstimos quanto para os investimentos de renda fixa. Dessa forma, há aquecimento da atividade econômica, pois as pessoas e empresas tendo mais acesso ao crédito, gastam mais em bens e serviços, aumentando o volume de dinheiro em circulação

- Porque a taxa Selic alta é ruim?

A alta da Selic torna o crédito mais caro para pessoas físicas e empresas, causando a retração da demanda por bens e serviços, impactando negativamente a atividade econômica e o crescimento do país.

- Qual foi a maior taxa Selic no Brasil?

Desde que começou a ser medida da forma como é hoje, a maior taxa Selic ocorreu em outubro de 1997, quando o índice foi de 45,9%. Contudo, na época em que o Brasil viveu a hiperinflação, a Taxa Básica do Banco Central (TBC) que era análoga à atual Selic, atingiu, em 1989, incríveis 115.334.03% ao ano.

Nossa, ótimo esse artigo!!! Quanta informação e de maneira tão palpável!!

Muito obrigada

Obrigada Karla, trabalhamos para levar sempre o melhor conteúdo da forma mais prática possível! Comentários como o seu nos mostram que estamos fazendo da maneira correta! Pode sempre contar conosco para descomplicar o linguajar financeiro de forma fácil!

bom dia

parabéns pelo artigo. Muito bem esplanado.

Em relação a instituições de pagamento a exemplo da Mercado Pago, que rende 100% da CDI, o fato dela não ser banco, é seguro compor um fundo de emergência nesse tipo de instituição. O Mesmo vale para Nubank?

obrigado

ótima semana a todos!!!