O CDB com liquidez diária oferece baixo risco de investimento, por isso, é uma alternativa procurada pelos investidores. Nesse conteúdo, veja o que você precisa saber antes de alocar seu dinheiro nessa modalidade. Na tabela abaixo, mostramos as melhores opções de corretoras para fazer esse investimento.

| Conta digital Sofisa Direto  |

|

| Toro Investimentos  |

|

| Rico  |

|

| Conta digital Sofisa Direto  |

|

| Conta digital Pagbank  |

|

| BTG Pactual  |

|

| Inter  |

|

Você precisa investir em uma aplicação financeira que permita saque a qualquer momento? Uma possibilidade é o CDB de liquidez diária. O Certificado de Depósito Bancário faz parte da renda fixa e oferece baixo risco aos investidores. Por isso, é uma alternativa para quem pretende formar uma reserva de emergência.

Apesar de ser um investimento simples, existem algumas coisas que você precisa saber antes de alocar seu dinheiro nessa modalidade. Então, não deixe de continuar lendo para entender:

- o que é CDB?

- o que é liquidez diária?

- onde encontrar CDB liquidez diária?

- quando vale a pena investir em CDB liquidez diária?

- e mais!

O que é CDB?

CDB é a sigla de Certificado de Depósito Bancário, um título privado emitido por uma instituição financeira. Basicamente, o papel existe para que o banco possa captar dinheiro.

Por isso, quando você investe em um CDB, está emprestando dinheiro para a instituição financeira. Em troca, recebe o pagamento de juros, conforme combinado no momento da compra do título.

Esse investimento integra a modalidade chamada renda fixa. Por isso, é uma aplicação mais conservadora. Ainda assim, é indicada para todos os perfis de investidor, pois pode servir para diversos objetivos.

Esse papel pode ser comprado tanto por pessoas físicas quanto jurídicas e tem a proteção do Fundo Garantidor de Crédito (FGC).

Quais os tipos de CDB?

Existem três principais tipos de CDB disponíveis no mercado. Eles são:

1. Prefixado

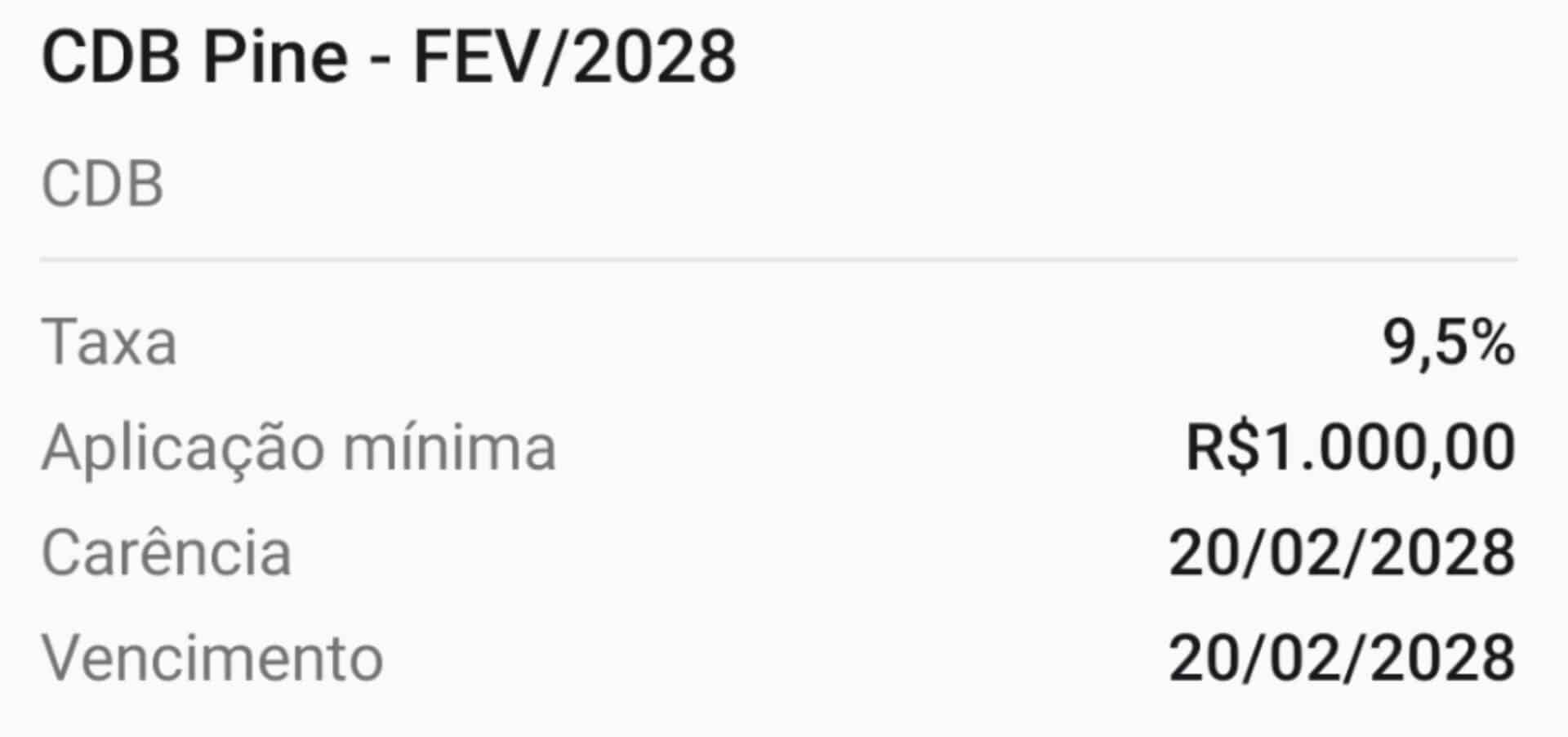

É aquele em que você sabe quanto vai receber na data de vencimento. É definido por um percentual, que será aplicado até o prazo final. Veja o exemplo real abaixo:

Nesse exemplo, se você aplicou R$ 1.000 por 12 meses com uma taxa de 9,5% ao ano, receberá R$ 1.095 no final do período. Se houver o resgate antecipado, é pago o valor proporcional.

Por ter essa característica de deixar tudo definido de forma antecipada, é uma opção melhor para situações em que há projeção da queda da taxa de juros, a Selic. Assim, mesmo que essa previsão se confirme, você continua ganhando um percentual mais alto. Porém, se a Selic subir, há o risco do seu rendimento ficar abaixo dessa taxa. Esse é o maior risco dos títulos prefixados.

Pós fixado

Também chamado de “CDB pós DI”, é um título em que você conhece apenas o indexador. Basicamente, esse é o indicador que fará a sua remuneração variar ao longo do tempo.

Como é impossível saber qual será o seu desempenho exatamente, você também não tem certeza do quanto vai ganhar ao final. Apesar disso, é a modalidade mais utilizada nos CDBs de liquidez diária.

O mais comum é que o rendimento desse título esteja atrelado ao Certificado de Depósito Interbancário (CDI). No entanto, também podem ser usadas a taxa básica de juros e a inflação, ou seja, o Índice de Preços ao Consumidor Amplo (IPCA).

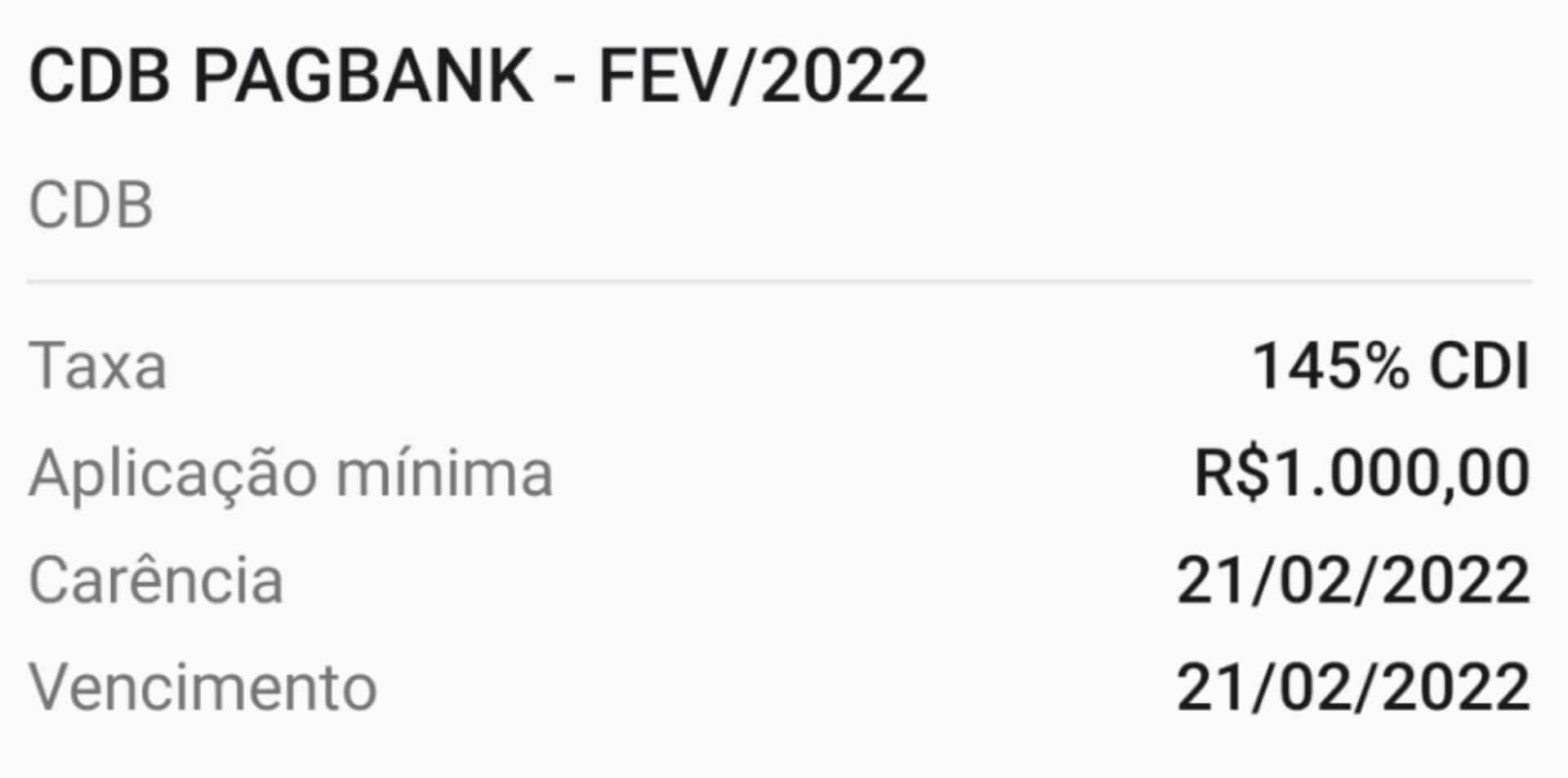

Geralmente, a rentabilidade do CDB pós-fixado é definida a partir de um percentual do CDI. Como no exemplo abaixo, 145% do CDI.

Isso significa que, se o CDI render 10% ao ano, você receberá 14,5% de remuneração. Também existem alguns casos em que o rendimento é abaixo do CDI. Porém, esses produtos são menos interessantes, já que o ideal é conseguir uma taxa de, pelo menos, 100% do CDI.

Híbrido

É uma opção menos comum para o CDB, mas que também pode surgir. Nesse caso, a rentabilidade combina os dois modelos anteriores.

Na prática, existe uma parte prefixada e outra pós fixada, vinculada a um indexador, que, normalmente, é em relação ao IPCA ou outro índice de inflação. Assim, a grande vantagem desse investimento é a garantia do poder de compra, já que há sempre um ganho real (acima da inflação).

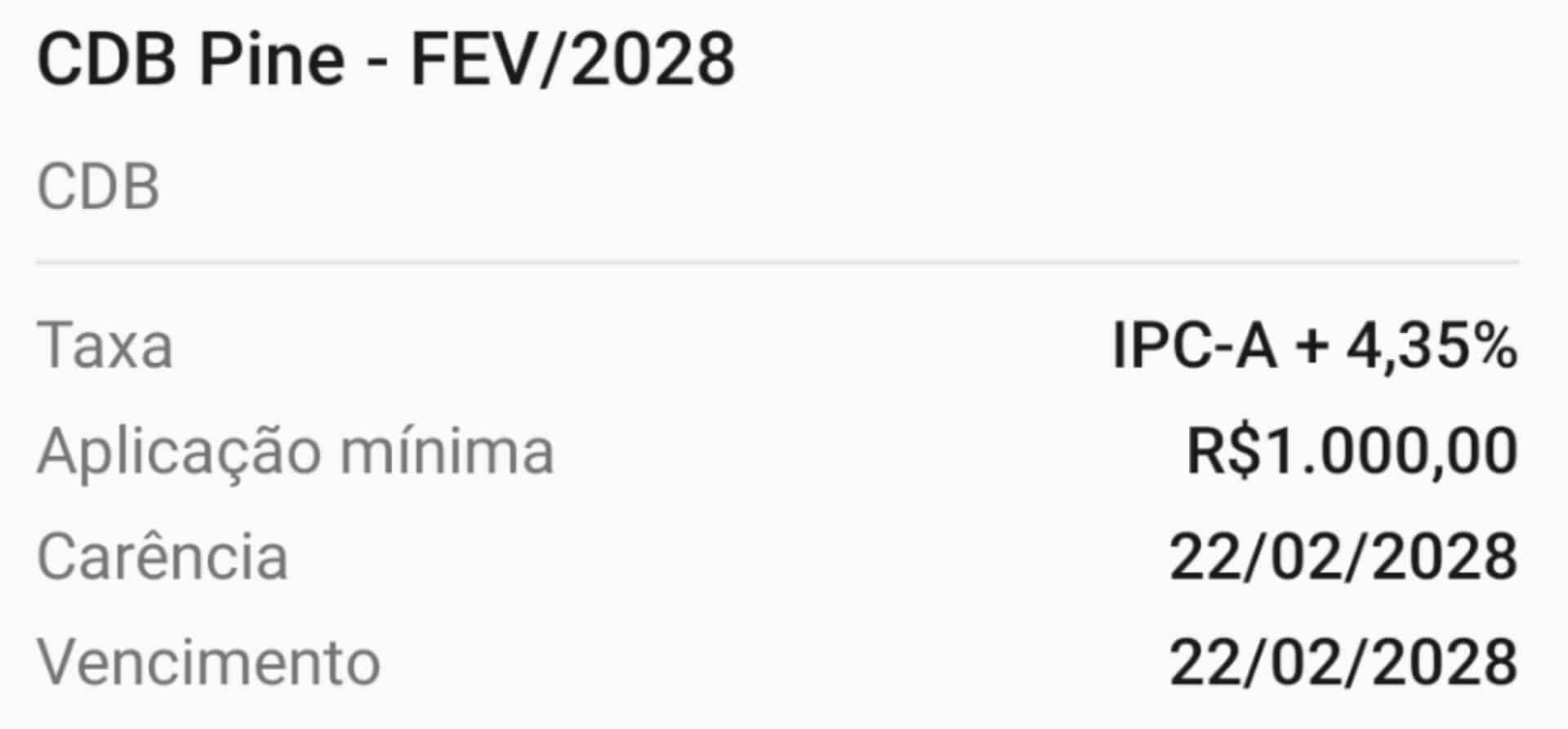

Um exemplo de rentabilidade híbrida do CDB seria IPCA + 4,35% ao ano, como na imagem abaixo.

Ou seja, nesse caso, você sempre receberá o valor correspondente à inflação e terá 4,35% ao ano de ganho.

Portanto, nessa modalidade, é possível prever apenas a taxa fixa (ganho real), já que ela não muda com o passar do tempo. Já o índice pode variar para mais ou para menos.

O que é liquidez diária?

A liquidez diária é a característica que permite ao investidor resgatar o dinheiro aplicado a qualquer momento. Nessa situação, ele recebe os juros proporcionais, sem penalidades.

Aqui, vale a pena destacar que o termo liquidez se refere à facilidade de transformar o título em dinheiro. Em outras palavras, tem a ver com a capacidade de negociar o papel no mercado.

Por sua vez, quando é diária, indica que esse processo pode ser feito a qualquer momento. Assim, o seu dinheiro chega na conta do banco ou da corretora de valores no prazo de 1 dia útil.

Até aqui, fica claro que existem várias vantagens no CDB liquidez diária, como:

- serve para a formação de uma reserva de emergência;

- permite aproveitar outras oportunidades que surjam com o tempo;

- ideal para metas de curto prazo ou dinheiro parado na conta;

- alto nível de segurança, pois é facilmente resgatável.

dica da especialista

No entanto, também há alguns pontos negativos, como:

- dificuldade de encontrar esse título no mercado com boas taxas;

- rendimento menor do que os títulos de longo prazo (sem liquidez).

Onde encontrar CDB liquidez diária?

Você leu até aqui, achou interessante e agora quer saber qual é o melhor CDB com liquidez diária, certo? Mas saiba que essa resposta pode variar. Ela depende, basicamente, das condições impostas pela instituição financeira e também das ofertas disponíveis no momento.

Por isso, a seguir, listamos algumas das alternativas mais interessantes para você encontrar o título que deseja:

CDB liquidez diária Rico

| Emissor: | Banco XP |

| Investimento mínimo: | R$ 100,00 |

| Carência: | 1 dia |

| Rentabilidade: | 230% do CDI |

CDB liquidez diária Sofisa Direto

| Emissor: | Sofisa Direto |

| Investimento mínimo: | R$ 1,00 |

| Carência: | Não há |

| Rentabilidade: | 110% do CDI |

CDB liquidez diária Banco BMG

| Emissor: | Banco BMG |

| Investimento mínimo: | R$ 50,00 |

| Carência: | Não há |

| Rentabilidade: | 110% do CDI |

CDB liquidez diária PagBank

| Emissor: | PagSeguro |

| Investimento mínimo: | R$ 1,00 |

| Carência: | 1 dia |

| Rentabilidade: | 130% do CDI |

CDB liquidez diária BTG Pactual

| Emissor: | Banco BTG Pactual |

| Investimento mínimo: | R$ 50,00 |

| Carência: | Não há |

| Rentabilidade: | 103,75% do CDI |

CDB liquidez diária Banco Inter

| Emissor: | Banco Inter |

| Investimento mínimo: | R$ 1,00 |

| Carência: | Não há |

| Rentabilidade: | 100% do CDI |

CDB liquidez diária Itaú

| Emissor: | Banco Itaú |

| Investimento mínimo: | R$ 1,00 |

| Carência: | Não há |

| Rentabilidade: | 100% do CDI |

Como você pode ver, existem boas opções no mercado, com variáveis expressivas quanto à rentabilidade e à aplicação mínima.

Você pode escolher aquele que combina mais com sua capacidade de investimento ou aquele que é de mais fácil acesso para você. Por exemplo, se você já tem conta em algum desses bancos, talvez não valha a pena abrir em outro só para aproveitar uma rentabilidade um pouco maior.

Procure sempre fazer a conta de acordo com o valor do CDI, como:

- CDI = 12,15% ao ano;

- CDB que rende 100% do CDI = 12,15% ao ano;

- CDB que rende 110% do CDI = 12,15 + 10% = 13,36% ao ano.

Assim, você pode avaliar se 10% é relevante ou não, especialmente quando a taxa de juros é bastante baixa.

Quando vale a pena investir em CDB liquidez diária?

O principal motivo que justifica a alocação nessa aplicação financeira é a necessidade do dinheiro. Se você precisará dele no curto prazo ou tem dúvidas de quando o utilizará, o CDB com liquidez diária é uma boa alternativa.

Afinal, você pode deixar a quantia investida até a data de vencimento e receber o valor total combinado. No entanto, pode resgatar antes do prazo e ter um rendimento proporcional.

Outra situação válida para escolher a liquidez diária em um CDB é quando você quer lucrar com o dinheiro que já está na sua conta corrente.

Em vez de deixar na conta digital ou tradicional, você aplica nesse título para garantir algum rendimento. Isso vale mesmo para alguns dias.

CDB rende final de semana?

CDBs ligados ao CDI não rendem no fim de semana. Isso porque o índice CDI representa a taxa de juros usada por bancos nos seus empréstimos entre instituições. Como não há serviço bancário no fim de semana, não há rendimento também.

Vale lembrar que, para os investimentos de renda fixa, 1 ano tem, na verdade, 252 dias, que são os dias úteis em um ano completo. Já quando falamos em alíquota de IR nos investimentos, consideramos dias corridos.

Os investimentos que rendem uma taxa fixa anual, por outro lado, terão rentabilidade proporcional ao número de dias. Porém, o resgate antecipado desses títulos pode acarretar perdas para o investidor.

O que observar na hora de investir em CDB?

Apesar do CDB com liquidez diária ser uma boa alternativa de investimento, é importante atentar a algumas características do título.

Elas podem estar relacionadas ao papel ou ao emissor. Por exemplo, bancos grandes tendem a pagar menos do que as instituições financeiras menores. Porém, oferecem outras vantagens.

Então, como avaliar o CDB antes de tomar a sua decisão? O recomendado é conferir alguns tópicos relevantes. Os principais são:

Rentabilidade

Como vimos, a remuneração pode ser prefixada, pós fixada ou híbrida. A mais comum no CDB é o pós-DI (pós fixado relacionado ao DI ou CDI). Por isso, tenha em mente que o mais provável é selecionar um papel com o rendimento desse índice.

Aqui, vale a pena observar que o rendimento pós fixado é mais recomendado para cenários com perspectivas de alta na taxa Selic. Com a confirmação da projeção, você consegue ganhar mais.

Porém, atente-se a um aspecto importante: o título precisa oferecer, no mínimo, 100% do CDI. Pode ser difícil encontrar essa característica no CDB com liquidez diária, mas existem algumas oportunidades. Elas são interessantes porque o CDI tem um resultado próximo ao da Selic, que é o mínimo esperado pelo mercado.

Riscos

Por ser um título de renda fixa, o CDB tem poucos riscos e é um dos mais seguros do mercado. Inclusive, ele oferece a proteção do FGC, que assegura o pagamento até R$ 250 mil por banco e por CPF.

Você também pode investir em vários CDBs de bancos diferentes. Isso porque o FGC tem limitação geral de R$ 1 milhão por CPF. Assim, você alcança uma proteção maior.

O FGC somente é acionado quando o chamado risco de crédito se concretiza. Ou seja, o banco emissor do CDB passa por um processo de falência ou tem dificuldades de honrar o pagamento dos investidores, mas esse não é um cenário comum.

Outro risco existente é o de liquidez. Nesse caso, você tenta fazer o resgate dos valores aplicados, mas não consegue ou só faz esse procedimento abrindo mão de parte da rentabilidade. Porém, isso não acontece nos CDBs de liquidez diária.

Resgate

O saque das quantias alocadas em um CDB de liquidez diária pode ser feito a qualquer momento. O prazo para o dinheiro chegar na sua conta é de 1 dia útil. Mas podem existir exceções.

Algumas instituições financeiras aplicam um prazo de carência. O que significa? Na prática, você só conseguirá fazer o resgate depois de determinado período.

Por exemplo, o CDB tem liquidez diária, mas um prazo de carência de 90 dias. Assim, você poderá fazer o saque a qualquer momento após os 90 dias. Antes disso, deverá manter o dinheiro alocado. Outros investimentos, como a LCI, têm essa característica.

Garantia

A garantia do CDB é o FGC, que já explicamos. Essa é uma forma de proteger o seu patrimônio, mesmo que ele ainda esteja começando a ser formado.

Vale comentar, ainda, que podemos considerar o próprio banco emissor do título como uma forma de garantia. Assim, quanto maior o banco, mais seguro é o investimento. Ao mesmo tempo, quanto mais seguro, menor é a rentabilidade oferecida pelo título.

Por isso, na hora de escolher, é válido avaliar as opções e decidir pelo meio termo: nem um banco tão grande (como os tradicionais) e nem um banco tão pequeno. Desse jeito, você consegue uma rentabilidade interessante sem descuidar da segurança.

Existem outros investimentos com liquidez diária?

Sim, há várias opções de aplicações financeiras que oferecem a possibilidade de resgate a qualquer momento. Entre as principais, estão:

- ações de empresas: é um investimento da renda variável e que é mais arriscado. Por outro lado, tem alta liquidez. O prazo para receber a quantia é de 2 dias úteis;

- Tesouro Direto: é a aplicação financeira mais conservadora do mercado. São títulos públicos, ou seja, são emitidos pela União. Apesar de todas as modalidades terem liquidez diária, é possível haver perdas no caso de resgate antecipado. A única modalidade em que praticamente nunca há prejuízos é o Tesouro Selic;

- fundos de investimentos: alguns oferecem a possibilidade de resgate a qualquer momento. Um exemplo é o fundo DI, que é conservador e aloca o capital em ativos de baixo risco;

- Letras de Crédito do Agronegócio (LCA) e Imobiliário (LCI): alguns podem oferecer liquidez diária após o prazo mínimo de carência obrigatório, que é de 3 meses;

- rendimento de contas correntes: algumas contas digitais de bancos ou fintechs oferecem rentabilidade. A liquidez é diária, mesmo com a alocação automática em ativos da renda fixa.

Quais os custos para investir em CDB?

O CDB pós-DI, prefixado ou híbrido sofre cobrança de Imposto de Renda, mesmo com liquidez diária. Por isso, é preciso considerar o recolhimento desse valor, sempre aplicável apenas sobre o lucro.

Nesse caso, a alíquota tende a ser mais alta, já que o CDB de liquidez diária tem foco no curto prazo. Veja a tabela regressiva do IR:

| Prazo do investimento | Alíquota do IR |

|---|---|

| Até 180 dias | 22,50% |

| De 181 até 360 dias | 20,00% |

| De 361 até 720 dias | 17,50% |

| A partir de 721 dias | 15,00% |

Além disso, se você fizer o resgate antes do período de 30 dias, sofrerá a cobrança do Imposto sobre Operações Financeiras (IOF), que é zerado após o primeiro mês.

Por fim, a corretora de valores pode cobrar taxas de administração e custódia, embora isso seja bastante incomum hoje em dia.

Quanto rende 1.000 reais em um CDB?

Para fazer essa contagem, você pode usar a calculadora de investimentos do iDinheiro. Nela, é possível fazer diferentes simulações. A seguir, executamos algumas para você ver a diferença:

| Escolhemos um CDB pós fixado, com valor inicial de R$ 1.000, sem aplicações mensais, a 100% do CDI e prazo de 12 meses. Nesse caso, o juro obtido equivale a R$ 136,50. Descontando o IR, o total líquido é de R$ 1.112,61. Se ficarem as mesmas condições, mas houver uma aplicação mensal de R$ 100, o total investido passa para R$ 2.200. Com isso, os juros já aumentam para R$ 209,84. Assim, o saque chega a R$ 2.373,12. Se passar para o prazo de 24 meses, o total investido já atinge R$ 3.400 e o total de juros alcança R$ 612,13. Desse modo, o resgate é de R$ 3.920,31. |

Percebe o que acontece? Com um CDB de liquidez diária ou não, o que interessa para rentabilidade são os juros e o prazo de aplicação. É a mágica dos juros compostos! Portanto, o ideal é aplicar cada vez mais e pelo máximo de tempo possível. Dessa maneira, o resultado é melhor. Confira também nosso conteúdo sobre onde investir 1000 reais!

Conclusão

Por todos esses motivos, vale a pena investir em CDB, inclusive os de liquidez diária. É uma oportunidade para você formar sua reserva de emergência e deixar de se preocupar com o futuro.

Ao mesmo tempo, é um investimento seguro, que permite começar a construir seu patrimônio. Esse é o primeiro passo. É só começar!

Então, aproveite, siga as dicas do texto e confira as opções disponíveis de CDB liquidez diária. Existem várias alternativas, basta analisar aquela mais adequada ao seu perfil.

Sugestões de leitura do iDinheiro:

- LCI ou CDB: qual o melhor investimento em renda fixa pra você?

- Melhor investimento a curto prazo: 4 opções para até 1 ano!

- Qual o melhor investimento hoje? Opções para começar a investir!

CDB Rico paga 400% do CDI

E verdade esse bilhete?

Cliquei no link e mandou para a XP

Favor esclarecer

Olá, Marc!

O CDB promocional da Rico agora é de 230% do CDI, ajustei no conteúdo, muito obrigada!

Mas, ao clicar no link, vai direto para a Rico mesmo. Qual link lhe direcionou para a XP?

Vale saber que esse CDB é emitido pelo Banco XP e está disponível nas duas instituições, ok?

Abraços!

eu queria aplicar 500.000,00 e fazer uma retira mensal dos juros para eu poder pagar as minhas despesas . qual seria a melhor aplicação..????

Oi, Rodrigo! Nesse caso, serve um CDB de liquidez diária ou o Tesouro Selic. Ou voc6e pode investir no Tesouro com juros semestrais e fazer retiradas semestrais, vai render um pouco mais e o que você não usar pode ir para um CDB.

Bom dia melissa Nunis como vai a SR: em relação a investimento em renda variável, quando investimos em ações de qualquer empresa , e depois elas chega a Agrupar , no caso diminuem nossas ações, tira uma dúvida quando a empresa melhora a situação financeira dela , eles devolvem as ações de volta?

Olá, Jr!

O agrupamento de ações é um evento que tem a pretensão de agregar valor ao ativo, mas não altera seu patrimônio, pois o preço da ação é alterado na mesma proporção do número de ações.

Por exemplo: você tem 10 ações de uma empresa que custam R$ 1,00 (ou seja, no total, valem R$ 10,00). Se ela agrupa em 2:1, você ficará com 5 ações que custam R$ 2,00 cada. Veja que você continua com R$ 10,00, mas agora esse valor está distribuído em menos ações.

Entendido? Qualquer dúvida, fico à disposição.

Abraços!

Perguntar uma coisa Melissa, no CDB de liquidez diária, posso manter o montante maior aplicado e sacar apenas o rendimento como uma “fonte de renda” mensal? e Mes que vem ele vai me render novamente…

Entendi que quanto mais aplicar melhor, mas precisando usar uma parte todo mes e deixar a maioria aplicada, poderia usar como uma “fonte de renda” esta aplicação de CDB Diário?

Obrigado,

Oi, Cesar! Pode sim. Não é tão interessante, pois deixa de ganhar em juros compostos, mas é possível.

Adorei muito obrigado. mande mais matérias assim.

Parabéns pela clareza da matéria! Muito útil!

Que bom que gostou, Fabio, obrigada pelo comentário!

Excelente foi muito útil

Excelente, foi muito útil

Que bom, Sara! Abraços!

Escelente matéria

Excelente matéria. Foi super útil para mim.

Um dos artigos mais completos que já li sobre o assunto, parabéns ! Gratidão por compartilhar tanto conhecimento.

Oi, Daniela! Que bom que gostou e que pudemos te ajudar! 😉