Precisamos olhar para o passado, a fim de entender como as crises também são benéficas para o investidor.

Entenda os ciclos do mercado

Nos últimos 4 anos tivemos muitas mudanças na economia do nosso país. O mercado passou por vários ciclos em um curto espaço de tempo e nos trouxe vários aprendizados até aqui. Meu objetivo é trazer um olhar histórico para que você entenda a importância dos ciclos de mercado e como você pode moldar o seu comportamento para aproveitá-los.

Obviamente, não significa que tais fatores representam uma verdade absoluta e que sempre ocorrerá dessa forma. Do ponto de vista didático, quero trazer situações que você provavelmente passou e teve dificuldades em lidar com isso.

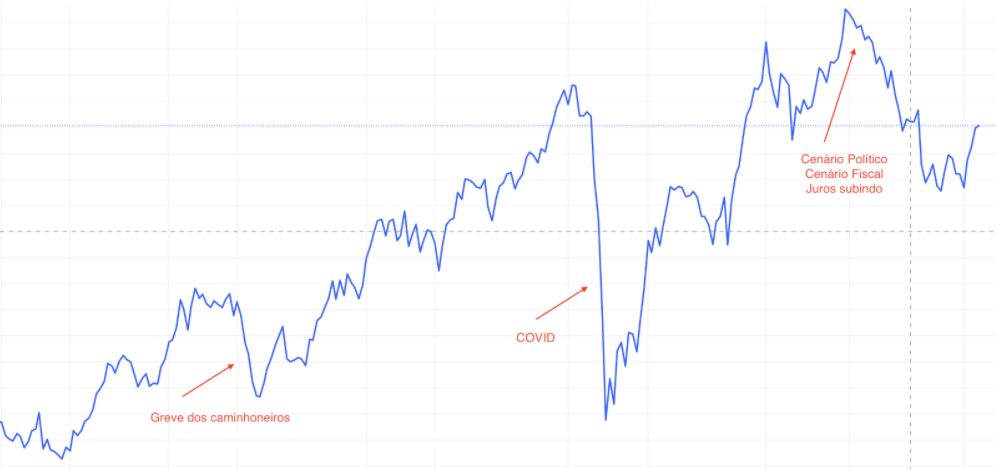

No gráfico acima, que representa o índice Ibovespa, destaquei 3 eventos que fizeram os investidores repensarem a forma como investem:

1) Greve dos caminhoneiros, em 2018: em aproximadamente 30 dias, a bolsa caiu mais de 8%. Nessa época, você lembra qual foi a taxa Selic acumulada do ano? 6,5%. O investidor, observando o movimento de queda na taxa de juros, principalmente no Brasil, onde somos um país historicamente rentista (taxas de juros elevadas), aportou mais recursos em bolsa com o objetivo de diversificar capital.

Não é à toa que no período de 2017 a 2018 a bolsa saiu de 61.000 para 85.000 pontos. Era a oportunidade perfeita para investir em renda variável. Tivemos uma “excelente experiência” em que praticamente tudo que se comprava, subia. Tínhamos a fórmula perfeita, o mercado só dava alegrias e o assunto de bolsa de valores provavelmente já circulava no trabalho, rodas de amigos, família, etc.

Já ouviu falar de um viés comportamental chamado Efeito Manada? É um comportamento onde as pessoas agem baseado em espelhar atitudes dos outros, sem qualquer tipo de reflexão antes de tomar a decisão. Nesse momento, a palavra diversificação pouco importa. Quantos de vocês que estão lendo e investiam nesse momento, pensaram o seguinte: “vou comprar mais bolsa, pois está subindo”? Sua carteira tinha um percentual de 20% em renda variável e em pouco tempo, pulou para 50%. O viés comportamental de excesso de confiança esteve muito presente nesse período.

2) COVID, em 2020: impacto não só no Brasil, mas no mundo como um todo. Aqui, nossa bolsa sofreu muito e chegou a despencar mais de 30% em semanas. A aversão à perda entrou forte e os investidores resolveram vender tudo que possuíam a preços de banana. Nesse período, pudemos observar quem tinha a filosofia de longo prazo e quem estava tomando atitudes erradas com seu patrimônio.

Se fosse para descrever o investidor no mês de março de 2020, dividiria em 3 personalidades:

- aquele que vendeu tudo que tinha, para aplicar em renda fixa ou guardar o dinheiro na conta corrente com medo de que seu patrimônio virasse pó. Existe um atalho comportamental que explica muito isso: afeto. Significa que o investidor toma decisões baseado nas emoções que está experimentando naquele momento;

- aquele que não fez nada com o dinheiro e provavelmente não comprou ativos pois encheu o carrinho nos últimos anos com a Selic caindo drasticamente nesse intervalo;

- aquele que tinha uma carteira diversificada, seguia uma política de gestão de risco com margens de segurança e tinha reserva para aproveitar momentos de queda. Esse obteve êxito nos meses seguintes com a rápida recuperação do Ibovespa.

3) Juros subindo, cenário fiscal e político, em 2021/2022: entramos no momento recente e que também nos reserva grandes aprendizados. Nossa taxa de juros básica, que antes estava abaixo do valor de costume, voltou a subir. Em 2021, tivemos uma Selic média de 4,5%, entretanto, a taxa de juros pulou de 2% para 9,25%. Voltamos para taxas de dois dígitos em 2022 e o investidor começa a acreditar que bolsa de valores não tem mais sentido, ainda mais em um ano eleitoral.

De certa forma, o preço que pagamos pelo risco hoje é muito maior do que nos últimos 2 anos. Com uma taxa bem baixa, o investidor conservador não teve outra escolha a não ser diversificar o seu patrimônio e adicionar uma pitada de risco. Hoje, esse mesmo investidor tem outro discurso: a bolsa está muito arriscada.

Como a nossa moeda se comportou nesse período?

Observando o gráfico abaixo, que compara o dólar versus real, conseguimos ver o impacto das crises na nossa moeda, com tendência de valorização do dólar frente ao real, dada a aversão ao risco após tais acontecimentos.

O dólar, historicamente, teve movimentos contrários aos da bolsa brasileira e certamente ajudou a carteira de muitos investidores a performar melhor em momentos de crise. Depender de uma só economia e tipo de moeda é dar um tiro no pé. Este é só mais um dos vários exemplos de que você pode passar por cenários turbulentos com mais tranquilidade, utilizando o dólar como proteção de carteira e também diversificação.

O que você pode fazer daqui em diante

O que quero dizer com todo esse histórico, é: o investidor nos últimos anos foi colocado em situações que o fizeram tomar decisões para uma única direção, seja para mais ou menos risco. Tais atitudes iniciaram em momentos de queda ou subida de mercado e sempre tiveram atalhos comportamentais que reduziam o esforço na tomada de decisões (excesso de confiança, aversão a risco, efeito manada, afeto, etc.).

Fica a dúvida se o mercado irá seguir uma tendência semelhante daqui em diante. Contudo, os seus questionamentos devem ser outros:

- meus investimentos estão realmente diversificados? Lembre-se que diversificar é diferente de pulverizar;

- tenho investimentos com movimentos opostos aos do mercado?

- tenho renda fixa para aproveitar o cenário atual de juros altos?

- minha carteira tem exposição ao dólar?

- tenho reserva de oportunidades para aproveitar momentos de estresse do mercado?

- etc.

Como diz Warren Buffett: “diversificação é o único almoço grátis nos investimentos.” Utilize os cenários ao seu favor para aprender que o mercado é composto por ciclos, não tome decisões de curto prazo apoiadas somente no emocional e invista de forma diversificada para aproveitar todas as possibilidades. Além disso, tenha dinheiro em caixa para aproveitar as quedas. O mercado sempre nos oferece oportunidades.

Uma carteira diversificada não é nem otimista demais, nem pessimista demais. Se você não dorme tranquilo, é porque a sua carteira está muito concentrada. Fica a reflexão.