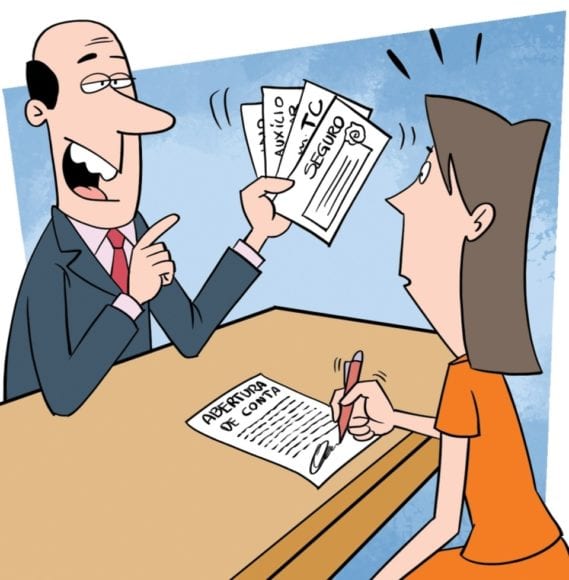

O financiamento é uma opção para muitas pessoas que desejam adquirir um bem. Porém, diversas instituições financeiras condicionam o cliente, no ato do financiamento, a adquirir outro produto para que o processo possa ser realizado de forma acelerada ou com juros mais baixos. O mais comum é que os bancos exijam que, para ser feito o financiamento, o requerente abra uma conta-corrente, não gratuita, a fim das parcelas serem descontadas no débito automático.

Isso é uma venda casada e é uma prática ilegal. Ao abrir uma conta-corrente, o banco irá se beneficiar com a anuidade paga, tarifas, etc. Quem é vitima desta prática pode abrir uma ação civil pública para receber indenização. Além disso, também é comum que se ofereçam cartões ou títulos de capitalização nesta venda casada.

Como funciona a venda casada?

A venda casada é uma prática ilegal, que condiciona o cliente a adquirir algo adicional para que ele possa realmente obter o que deseja. Isso é vetado por lei, pois é considerado uma prática abusiva. É direito do consumidor poder adquirir somente o produto que ele deseja, não devendo ser obrigatório quaisquer outros.

Segundo o Código de Defesa do Consumidor, artigo 39, “É vedado ao fornecedor de produtos ou serviços, dentre outras práticas abusivas: (Redação dada pela Lei nº 8.884, de 11.6.1994)

I – condicionar o fornecimento de produto ou de serviço ao fornecimento de outro produto ou serviço, bem como, sem justa causa, a limites quantitativos;”

Esta prática é comum em casos de financiamento. Como é um montante de dinheiro alto que deve ser pago, nos contratos costumam haver cláusulas sobre seguros, títulos de capitalização, cartões, conta-corrente, etc. Se feitos pelos bancos, estes tem a tendência de levar o cliente a adquirir uma conta na instituição para que o dinheiro das parcelas possa ser descontado ali, e para que o banco tenha mais lucro.

Os bancos obviamente não colocam estes produtos como obrigatórios, mas pressionam o cliente o fazem pensar que são sim exigidos para o fechamento do contrato. Em São Paulo, foi movida uma ação coletivamente contra a Caixa Econômica Federal, em 2014. Os clientes alegaram que, para obterem o financiamento pela instituição, o banco exigia que eles obtivessem cartão de crédito, seguro e título de capitalização, dentre outros produtos.

Muitas pessoas, por não entenderem acerca da venda casada ou pensarem que estes produtos irão facilitar o financiamento, não o tomam como ilegal. Por exemplo, no caso da conta-corrente, os bancos tratam como se fosse uma facilidade para o cliente que ele possua uma conta na instituição. Mas, é óbvio que isso trará lucros para o banco, pois a pessoa terá que arcar com tarifas, anuidades, dentre outras cobranças por serviços utilizados ao longo do financiamento. Só é permitido essa exigência de conta-corrente caso ela seja gratuita, o que não acontece usualmente.

O Ministério Público Federal (MPF) proibiu a comercialização de serviços financeiros conjunta a financiamentos, empréstimos, etc. Estes serviços vetados são a abertura de conta, poupança e planos de capitalização, etc.

Os planos ou títulos de capitalização são títulos de crédito que propõe ao investidor participar de sorteios de prêmios. O pagamento do título pode ser feito por uma parcela única, mensal ou periódica. Este título de crédito sofre uma correção mensal no seu valor, de acordo com a Taxa Referencial, e não é todo o seu valor que é rentabilizado. Parte é detido pela administração que realiza os sorteios.

Este tipo de investimento pode nem ser interessante ao cliente de financiamento. Por isso, deve ser oferecido ao indivíduo como uma opção, e não uma condição.

O que fazer?

Primeiro, é muito importante que, no ato do seu financiamento, você leia o contrato e se certifique de que todos os valores e tarifas pagos estão bem discriminados e claros. Caso tenha dúvidas, leve o contrato a uma advogado para que ele o analise.

Caso perceba que o banco está o induzindo a uma venda casada ou que isto está previsto no contrato, não é necessário entrar na justiça inicialmente se nenhum valor tiver sido pago. Entre em contato com o financiador e exponha seu descontentamento e peça para retirar aquele produto ou serviço.

Porém, caso o banco se recuse a retirar a venda casada, ou mesmo você perceba tardiamente que foi vítima desta prática indevida, tome providências. Primeiro, pode-se registrar uma ocorrência no Procon da sua cidade ou entrar com uma ação no Juizado Especial Cível.

Para entrar com a ação, vá até o fórum com todos os documentos que prove a prática ilícita: contrato do financiamento, número de protocolos de ligação para o banco, documentos, etc. Relate o acontecimento para o funcionário e será aberto um processo gratuito. Não é necessário a presença de uma advogado nas causas abaixo de 20 salários mínimos.

O juiz irá decidir acerca da indenização que deve ser paga a você, de acordo com as taxas indevidas que foram cobradas.